13.5 Vorteilsausgleich

609

Ein steuerlich anzuerkennender Vorteilsausgleich schließt die Annahme einer verdeckten Ausschüttung aus. Dieser liegt vor, wenn dem Vorteil, den eine Körperschaft ihrem Anteilsinhaber einräumt, ein Vorteil gegenübersteht, den der Anteilsinhaber der Körperschaft gewährt (vgl. VwGH 16.5.2007, 2005/14/0005; VwGH 19.9.2007, 2006/13/0106; VwGH 17.10.2007, 2006/13/0069; VwGH 16.12.2010, 2007/15/0013).

13.5.1 Allgemeines

610

Wird die überhöhte Vermögenszuwendung der Körperschaft durch eine gleichwertige Zuwendung des Anteilsinhabers an die Körperschaft ausgeglichen, spricht man von einem Vorteilsausgleich; es liegt keine verdeckte Ausschüttung vor (Rz 609). Da grundsätzlich jede Leistungsbeziehung gesondert auf ihre Angemessenheit hin zu prüfen ist, ist die Beachtlichkeit des Vorteilsausgleiches nur in besonderen Fällen gegeben, um das willkürliche Herbeiführen steuerlicher Folgen zu vermeiden.

13.5.2 Voraussetzungen und Auswirkungen

611

Die Beurteilung, ob ein solcher Vorteilsausgleich vorliegt, erfolgt anhand eines Fremdvergleiches. Dieser Fremdvergleich darf sich nicht nur auf den saldomäßigen Vorteil des Anteilsinhabers beschränken, sondern muss auch die innere Beziehung der Rechtsgeschäfte mit umfassen, innerhalb derer der Vorteilsausgleich vorgenommen werden soll. Die Leistungen müssen einen sachlichen und engen zeitlichen Zusammenhang aufweisen (vgl. VwGH 24.3.1998, 97/14/0118). Dieser Zeitraum kann bei einem Dauerrechtsverhältnis länger sein (mehr als ein Wirtschafts- oder Veranlagungsjahr). Das Ergebnis sollte eine angemessene Leistungsbeziehung sein. Zudem muss idR eine entsprechend eindeutige (vgl. VwGH 23.10.1997, 94/15/0160) und wechselseitige (im Voraus getroffene, grundsätzlich schriftliche) Vereinbarung über den Vorteilsausgleich vorliegen (vgl. VwGH 3.8.2000, 96/15/0159, VwGH 30.5.2001, 99/13/0024; VwGH 16.5.2007, 2005/14/0005; VwGH 16.12.2010, 2007/15/0013). Auch jahrelang praktizierte konkludente Handlungen können eine nach außen ausreichend zum Ausdruck kommende, klare und eindeutige Regelung nicht ersetzen. Eine erst bei Aufgreifen der verdeckten Ausschüttung behauptete (aber nicht beweisbare) Gegenverrechnung mit Vorteilen, die der Anteilsinhaber (angeblich) zugewendet hat, ist kein Anlass für eine steuerwirksame Saldierung der Vorteilsgewährungen. Von einer ausdrücklichen wechselseitigen Vereinbarung könnte nur abgesehen werden, wenn ein von vornherein bestehender, innerer Zusammenhang von Leistung und Gegenleistung offenkundig ist (VwGH 22.3.1991, 90/13/0252; VwGH 22.11.1995, 95/15/0070).

612

Ein Vorteilsausgleich kann aus folgenden Gründen steuerlich beachtlich sein:

- Leistung und Gegenleistung stammen aus einem Vertrag: In solchen Fällen ist grundsätzlich ein Ausgleich ohne ausdrückliche Ausgleichsvereinbarung möglich (zB bei Leistungen aus Dienstverträgen sind alle Zuwendungen in ihrer Gesamtheit zu beurteilen); vgl. VwGH 18.3.1991, 90/14/0210 (Betriebsüberlassungs- und Dienstvertrag als wirtschaftliche Einheit).

- Leistung und Gegenleistung stammen aus verschiedenen Verträgen: Ein Ausgleich ist möglich, wenn ein enger sachlicher Zusammenhang zwischen den Verträgen besteht, die Vereinbarungen zur selben Zeit abgeschlossen werden und darin wechselseitig auf den Vorteilsausgleich hingewiesen wird (zB bei sich ergänzenden Miet- und Pachtverträgen wird eine erhöhte Miete durch eine verbilligte Pacht ausgeglichen).

- Leistung und Gegenleistung stammen aus verschiedenen, sachlich nicht miteinander verbundenen Verträgen: Bei zeitlichem und vereinbarungsmäßigem Zusammenhang wäre ein Ausgleich möglich, wenn dies im Geschäftsverkehr üblich ist (zB bei günstigen Zahlungskonditionen im Zuge gegenseitiger Warenlieferungen).

613

Wird im Rahmen eines grundsätzlich anzuerkennenden Vorteilsausgleiches ein Vorteil zugewendet (nicht, wenn sich Leistung und Gegenleistung decken), ist zu prüfen, ob eine Gegenleistung vorliegt. Verbleibt nach dem Ausgleich von Vorteilen des Anteilsinhabers und Vorteilen der Körperschaft ein Saldo zugunsten des Anteilsinhabers (nicht, wenn sich Leistung und Gegenleistung decken), stellt nur dieser Saldo die verdeckte Ausschüttung dar. Ob im Rahmen der Geschäfte multinationaler Unternehmen ein Vorteilsausgleich steuerlich anzuerkennen ist, wird von den OECD-Verrechnungspreisgrundsätzen (siehe EStR 2000 Rz 7991) näher (mit)bestimmt. Voraussetzung ist eine Vorteilsausgleichsvereinbarung, die von den verbundenen Unternehmen bewusst in die Bedingungen der konzerninternen Geschäfte aufgenommen wurde, zudem ist eine Beweissicherung und Beweisvorsorge notwendig (Offenlegung der Vereinbarung und Nachweis der Fremdverhaltenskonformität).

13.5.3 ABC des Vorteilsausgleiches

Aufwandsersparnis

614

Übernimmt der Gesellschafter-Geschäftsführer Haftungen für die Gesellschaftskredite und verzichtet er auf Haftungsprovisionen, kann ein Vorteilsausgleich im Zusammenhang mit nichtverzinsten Forderungen gegen den Anteilsinhaber nicht mit dem Argument geltend gemacht werden, bei einer Besicherung der Kredite durch Bankgarantien wären entsprechende Haftungsprovisionen angefallen. Bei der Beantwortung der Frage, ob ein steuerlich beachtlicher Vorteilsausgleich vorgenommen wurde, kommt es nicht darauf an, ob sich die Körperschaft aufgrund des Verhaltens eines ihrer Anteilsinhaber Aufwendungen erspart hat.

Bürokostenersparnis

615

Siehe Stichwort „Gesellschafterbetrieb“.

Darlehen an Körperschaften oder Organgesellschaften

616

Erhält der Anteilsinhaber ein zinsenloses Darlehen von der Körperschaft und beruft er sich darauf, er habe durch mehrere Jahre hindurch seinerseits der Körperschaft Darlehen ohne Zinsenverrechnung gewährt, können aus diesem Grund allein beide Zinsansprüche nicht fiktiv gegeneinander aufgerechnet werden. Wenn keine Vereinbarung mit einem klaren und eindeutigen Inhalt vorliegt (Höhe der wechselseitigen Verbindlichkeiten; Bedingungen der Darlehensgewährung wie Zinssatz, Rückzahlung, Besicherung; Zeitpunkt der Kompensation der Vorteile), findet ein Vorteilsausgleich nicht statt (VwGH 22.10.1991, 91/14/0020, 91/14/0027). Überlässt die Körperschaft dem Anteilsinhaber unentgeltlich ein Darlehen, liegt in Höhe des Zinsvorteils eine verdeckte Ausschüttung vor. Gleichzeitige Darlehen des Anteilsinhabers und Geschäftsführers an die Organgesellschaften führen zu keinem Vorteilsausgleich, wenn es an einer klaren Vereinbarung fehlt, zumal an den Rechtsgeschäften auch verschiedene juristische Personen beteiligt sind (VwGH 17.2.1993, 89/14/0248).

Forderungsbefriedigung, Verzicht

617

Die in späteren Jahren erfolgte Befriedigung einer Forderung, auf die der Anteilsinhaber schon verzichtet hat, stellt ohne Vorliegen einer eindeutigen wechselseitigen Vereinbarung keinen wertneutralen Ausgleich eines Vorteiles der Körperschaft dar (VwGH 22.3.1991, 90/13/0252).

Forderungen, Zuwendungen an andere Gesellschafter

618

Werden Forderungen an zwei Anteilsinhaber nicht verzinst, liegt grundsätzlich eine verdeckte Ausschüttung vor. Sind die Anteilsinhaber wiederum Gläubiger des Hauptgesellschafters der Körperschaft, wobei fälschlicherweise behauptet wird, dieser habe zahlungshalber die Schulden der beiden Anteilsinhaber gegenüber der Körperschaft übernommen und bei Aufrechnung entstünde sogar ein Forderungsüberhang, liegt ein Vorteilsausgleich nicht vor. Abgesehen von einer klaren Vereinbarung fehlt es schon an dem von den Anteilsinhabern an die Körperschaft zugewendeten Vorteil. Eine Zuwendung an andere Anteilsinhaber kann einer Vorteilszuwendung an die Körperschaft nicht gleich gehalten werden (VwGH 20.11.1996, 96/15/0015).

Gehaltsverzicht

619

Eine GmbH verzichtet Jahre hindurch auf die Verzinsung von Forderungen gegenüber ihrem Mehrheitsgesellschafter und Geschäftsführer und begründet die Aufrechnung mit der Herabsetzung der Geschäftsführerbezüge auf die Hälfte und dem Verzicht auf Haftungsprovisionen. Ein Vorteilsausgleich liegt nicht vor, wenn die Werte der Ansprüche einander nicht entsprechen.

Gesellschafterbetrieb, Forderung gegenüber der Körperschaft

620

Wenn die Körperschaft dem Anteilsinhaber ein unverzinsliches Darlehen gewährt, stellt die Zinsersparnis grundsätzlich eine verdeckte Ausschüttung dar. Die Tatsache, dass eine vom Anteilsinhaber zu 95% beherrschte KG von der geldmäßigen Abgeltung von Bürokosten (bisher) Abstand genommen hat, rechtfertigt nicht die Annahme eines Vorteilsausgleiches, da nur die Gegenleistung des Vorteilsempfängers in einem eindeutigen inneren Zusammenhang mit der die verdeckte Ausschüttung begründenden Vorteilsgewährung steht. Dies gilt umso mehr, wenn eine Vereinbarung nicht hinreichend dargetan wird (VwGH 6.2.1990, 89/14/0034).

Hausrat, Zurverfügungstellung

621

Wird dem nur noch unentgeltlich mitarbeitenden (Haupt)Gesellschafter eine Einrichtung (Sitzgarnitur, Tisch und Fernsehgerät) in seiner Wohnung zur Verfügung gestellt, die in der Folge teils betrieblich, teils privat von ihm selbst und der Familie genutzt wird, liegt kein Betriebsvermögen vor, da diese Wirtschaftsgüter nach ihrer objektiven Beschaffenheit privaten Bedürfnissen dienen. Es ist daher bereits im Zeitpunkt der Anschaffung (in Höhe der Anschaffungskosten) eine verdeckte Ausschüttung anzunehmen. Die Behauptung (ohne Nachweis einer Vereinbarung), im Gegenzug für die Überlassung seien laufend Geschirr, Gläser und Besteck bei betrieblichen Anlässen zur Verfügung gestellt (bzw. keine Miete verrechnet) worden, führt zu keinem Vorteilsausgleich. Auch das Argument, in Gasthäusern wären höhere Kosten erwachsen, ist nicht zielführend (VwGH 7.9.1993, 90/14/0195).

Konzernvorteile

622

Die Regelungen über den Vorteilsausgleich gelten auch im Konzernbereich. Fehlt es an einem einheitlichen Geschäft, ist eine Vereinbarung (zB zwischen Mutter- und Tochtergesellschaft) notwendig. Allgemeine Vorteile, die eine Konzerntochter genießt (gute Marktstellung, bessere Kreditwürdigkeit), können keine Gegenleistung für Benachteiligungen durch die Muttergesellschaft sein (zB durch Verkauf an die Mutter weit unter dem Marktpreis). Eine Tochtergesellschaft, die der Muttergesellschaft einen Vorteil durch Leistung an die andere Tochtergesellschaft verschafft, kann diese verdeckte Ausschüttung durch den Empfang ausgleichsfähiger Vorteile von der Muttergesellschaft ausgleichen.

Siehe auch Abschnitt 13.9, Stichwort „verbundene Unternehmen“, Rz 959 bis 964.

Konzessionsübertragung

623

Übernimmt die Körperschaft eine Bürgschaft zugunsten ihres Anteilsinhabers, wobei der Regressanspruch praktisch wertlos ist und auch nicht in Anspruch genommen wird, liegt eine verdeckte Ausschüttung vor. Eine ohne klare Vereinbarung erfolgte Zurücklegung von Güterbeförderungskonzessionen mit der Bedingung der Verleihung an die Körperschaft und das Bemühen des Anteilsinhabers um den Eintritt der Körperschaft in Einzelverträge mit Transportunternehmern kann keinen Vorteilsausgleich herbeiführen. Von einer Vereinbarung könnte nur dann abgesehen werden, wenn von vorneherein ein entsprechender innerer Zusammenhang zwischen Leistung und Gegenleistung offenkundig ist (VwGH 24.11.1993, 92/15/0108).

Leistungserbringung durch den Anteilsinhaber

624

Übernimmt eine Körperschaft im Interesse des Einzelunternehmens ihres Anteilsinhabers Kosten (durch Anwendung von Prozentsätzen auf ihre eigenen Personalkosten) und werden diese nicht ersetzt, liegt grundsätzlich eine verdeckte Ausschüttung vor. Erbringt der Anteilsinhaber Leistungen an die Körperschaft, deren Wert global nach eingesetzter Arbeitszeit ermittelbar wäre, besteht keine erkennbare innere Beziehung zur Kostenübernahme der Körperschaft, wenn eine Verrechnung des Anteilsinhabers an die Körperschaft nicht erfolgte, um dieser einen Verlustausweis in der Bilanz nicht ausweisen zu müssen und klare vertragliche Regelungen darüber nicht vorliegen (VwGH 11.3.1992, 87/13/0045). Erhält der Anteilsinhaber eine Dienstwohnung, wobei deren Zurverfügungstellung einem Fremdvergleich objektiv nicht standhält, kann deren Nutzwert nicht mit allfällig unterbezahlten Dienstleistungen aufgerechnet werden. Gehört die Eigentumswohnung zu Recht nicht zum Betriebsvermögen der GmbH, weil eine betriebliche Veranlassung nicht im Vordergrund steht, stellt die Nutzungsüberlassung kein Entgelt für an den Betrieb der Körperschaft erbrachte Dienstleistungen dar (VwGH 20.6.2000, 98/15/0169, 98/15/0170).

Nutzungsüberlassung

625

Macht eine Körperschaft Aufwendungen für die Benutzung von Grundstücken ihres Anteilsinhabers geltend, stellen diese Zahlungen verdeckte Ausschüttungen dar, wenn die (so bezeichneten) Mietverträge erst nach Ablauf dieser Zeit errichtet (und rückdatiert) wurden. In diesem Fall erfolgt die Nutzung nämlich nicht aufgrund schuldrechtlicher Leistungsbeziehungen, sondern aufgrund der Beziehung zwischen Körperschaft und Anteilsinhaber. Unrichtig ist der Einwand, wonach in der tatsächlichen (und unbestrittenen) Nutzungsüberlassung der Vorteilsausgleich bereits enthalten sei. Auch die allfällige mündliche Erörterung der vertraglichen Eckpunkte zu Beginn der Nutzungsüberlassung wäre unbeachtlich, weil ein mündlicher Vertrag dem Fremdvergleich nicht standhalten würde (VwGH 23.10.1997, 94/15/0160). Das gilt auch, wenn ein Gesellschafter-Geschäftsführer der Körperschaft einen Betrieb zu einem zu geringen „Pachteuro“ im Gegenzug für eine unverzinste Forderung überlässt, eine Vereinbarung über die Bewertung des Vorteiles aus der Verpachtung und des Zinsvorteiles aus der Forderung aber nicht vorliegt (VwGH 23.10.1997, 96/15/0117). Nutzt ein Gemeindeunternehmen einen öffentlichen Gemeindegrund, wiegt diese Nutzung die Zahlung einer nicht bestehenden Abgabenschuld an die Gemeinde nicht auf, sofern eine ausdrückliche Vereinbarung fehlt, sodass eine verdeckte Ausschüttung anzunehmen ist (VwGH 29.11.1994, 94/14/0122; VwGH 20.12.1994, 94/14/0092).

626

Unterlässt es eine Körperschaft trotz geändertem Mietpreisniveau durch Änderungskündigung einen höheren Mietzins gegenüber dem beherrschenden Anteilsinhaber durchzusetzen, sagt die gleichzeitige Nutzungsüberlassung eines Gebäudes durch den Anteilsinhaber an die Körperschaft zu einem unangemessen niedrigen Mietzins noch nichts darüber aus, ob der Nutzungsausgleich als Vorteilsausgleich oder als verlorener Gesellschafterzuschuss gewährt wird, insb. wenn keine klaren und eindeutigen Vereinbarungen vorliegen.

Sale and lease back

627

Eine wirtschaftlich als Einheit zu betrachtende Vertragsgestaltung zwischen Mutter- und Tochtergesellschaft kann nicht in einzelne Komponenten zerlegt werden. Eine unüblich niedrige Miete kann in Bezug auf ein überhöhtes Bereitstellungsentgelt einen Vorteilsausgleich darstellen, wenn beide zusammen ein angemessenes Gesamtentgelt ergeben. Keinesfalls kann der überhöhte Teil verdeckte Ausschüttung sein und gleichzeitig der andere Teil verdeckte Einlage (VwGH 16.12.1998, 93/13/0257).

Schwarzlohnzahlungen

628

Werden verdeckte Ausschüttungen aufgrund von nicht erklärten Erlösen festgestellt, ist die Behauptung, mit den Geldern seien Löhne für Schwarzarbeiter und Materialkosten beglichen worden, unbeachtlich, sofern ein exakter Zusammenhang zwischen Material, (Schwarz-) Löhnen und Rechtsgeschäften, die zur Zuschätzung von Einnahmen geführt haben, nicht hergestellt werden kann (Nachweis der Verwendung der Schwarzerlöse). Der Umstand, dass eine Ausschüttung wieder zugewendet wird, führt zu einer Einlage und steht der Annahme einer verdeckten Ausschüttung grundsätzlich nicht entgegen (VwGH 24.3.1998, 97/14/0118). Siehe auch Abschnitt 13.9, Stichwort „Schwarzgeschäfte“, Rz 913.

Übernahme von Verpflichtungen

629

Wird dem Alleingesellschafter ein Betriebsgrundstück um rund ein Drittel des sachgerechten Preises übertragen, liegt eine verdeckte Ausschüttung vor. Sind angeblich damit zusammenhängende Verpflichtungen (Betreuung der Betriebsanlage außerhalb der üblichen Arbeitsstunden, Duldung der Errichtung eines Gastanks am Grundstück, Ermöglichung von Zinsersparnissen) nicht vertraglich vereinbart, liegt kein Vorteilsausgleich vor, da auch von einer wirtschaftlichen Einheit mehrerer Verträge keine Rede sein kann (VwGH 3.7.1991, 90/14/0221; vgl. auch VwGH 14.12.1993, 90/14/0264).

Verdeckte Einlage

630

Siehe „Sale and lease back“.

Vermögenserhöhung

631

Die Überlagerung einer verdeckten Ausschüttung ist im Wege einer späteren Vermögenserhöhung denkbar, wenn bspw. die durch das Gesellschaftsverhältnis veranlasste Vermögensminderung dazu führt, dass gleichzeitig ein nach dem Jahresende entstehender Anspruch der Anteilsinhaber auf Gewinntantiemen vermindert wird. Auch in diesem Fall muss aber ein Vorteilsausgleich gegeben sein, der auf einer im Voraus getroffenen klaren und eindeutigen Vereinbarung beruht.

Warenforderung des Gesellschafters, unverzinslich

632

Hat ein Einzelunternehmer unverzinsliche Warenforderungen gegen die GmbH, ist ohne besondere Vereinbarung ein Vorteilsausgleich mit einer unverzinslichen Darlehensforderung gegen den Gesellschafter nicht vorzunehmen, da beide nicht in einem offenkundigen inneren Zusammenhang stehen (VwGH 22.11.1995, 95/15/0070).

13.6 Erscheinungsformen

13.6.1 Grundsätzliches

633

Grundsätzlich sind zwei Erscheinungsformen der verdeckten Ausschüttung zu unterscheiden:

- Einkommensverwendung durch Aufwendungen bzw. Ausgaben zu Gunsten der Gesellschafter in ihrer Funktion – direkte verdeckte Ausschüttung (siehe Rz 634 bis 642),

- Einkommensverwendung durch Verzicht auf eine oder das Vorenthalten einer der Gesellschaft zustehende(n) Gewinnchance oder auf angemessene Erträge bzw. Einnahmen aus Geschäften mit den Anteilsinhabern – indirekte verdeckte Ausschüttung (siehe Rz 643 bis 647).

Im ersten Fall ist der Aufwand nicht anzuerkennen oder zu kürzen, im zweiten sind die Einnahmen zu erfassen oder zu erhöhen.

13.6.2 Direkte verdeckte Ausschüttung

634

Ausgangspunkt ist der in der Gewinnermittlung der Körperschaft ausgewiesene Aufwand, der als abzugsfähige Betriebsausgabe dargestellt wird. Ob dem Aufwand ein Geldabfluss unmittelbar oder später folgt oder ein solcher vorausgegangen ist, ist bedeutungslos. Es kommen somit laufende Aufwendungen ebenso in Betracht wie buchmäßige Aufwendungen im Wege der Absetzung für Abnutzung oder der Rückstellungsbildung.

13.6.2.1 Übernahme von Kosten des Anteilsinhabers ohne Rechtsgrund

635

Der Mangel des geschäftlichen Rechtsgrundes in materieller Sicht kann bei Aufwendungen im unmittelbaren oder mittelbaren Interesse des Anteilsinhabers gegeben sein, also bei Aufwendungen, bei denen ein betriebliches Interesse der Körperschaft nicht gegeben ist.

In diesem Bereich ist ein Fremdvergleich nicht denkmöglich; es ist daher auf die Sorgfaltspflicht eines ordentlichen und gewissenhaften gesetzlichen Vertreters abzustellen.

Werden Kosten der privaten Lebensführung der Anteilsinhaber ohne Rechtsgrund oder in der Annahme der betrieblichen Veranlassung im allgemeinen Sinn getragen, liegt eine verdeckte Ausschüttung vor. Es ist die gesamte Ergebnisbelastung zu neutralisieren.

Beispiele:

Übernahme der Kosten der Grabstelle für den früheren Gesellschafter (VwGH 26.3.1985, 82/14/0166);

Übernahme der Einkommensteuerschuld des Gesellschafters (VwGH 21.7.1998, 97/14/0101);

Übernahme der vom Gesellschafter-Geschäftsführer geschuldeten Pflichtbeiträge (Arbeitnehmeranteil) zur gesetzlichen Sozialversicherung (VwGH 16.12.1986, 86/14/0064);

Befriedigung einer Forderung, die der Anteilsinhaber gegenüber der Körperschaft hatte, auf die er aber bereits rechtsgültig verzichtet hat (VwGH 27.5.1999, 96/15/0018);

Zahlung auf Grund von Rechnungen des Gesellschafters ohne tatsächliche erbrachte Leistungen und Zahlung von Aufwendungen für den Haushalt des Gesellschafters (VwGH 26.9.2000, 98/13/0107, 98/13/0108).

636

Wirtschaftsgüter einer unter § 7 Abs. 3 KStG 1988 fallenden Körperschaft, deren Anschaffung oder Herstellung rein gesellschaftsrechtlich veranlasst ist bzw. die nicht der Einkommenserzielung der Körperschaft dienen, können nicht zum Betriebsvermögen einer Körperschaft gehören, sondern sind der außerbetrieblichen Sphäre der Körperschaft zuzurechnen.

Dies kann insbesondere bei für den Anteilsinhaber angeschafften bzw. hergestellten Immobilien der Fall sein (siehe dazu Rz 637 ff); bei sonstigen Wirtschaftsgütern ist eine Zuordnung zur außerbetrieblichen Sphäre nur in Ausnahmefällen möglich (zB Yachten).

13.6.2.2 Für den Anteilsinhaber angeschaffte bzw. hergestellte Immobilien

637

Der VwGH hat sich in einer Reihe von Erkenntnissen, welche die Überlassung von gesellschaftseigenen Immobilien an den Gesellschafter-Geschäftsführer zum Gegenstand hatten, mit der Thematik der verdeckten Ausschüttung, des außerbetrieblichen Vermögens und des wirtschaftlichen Eigentums an der überlassenen Immobilie beschäftigt und seine Judikatur immer weiter präzisiert (VwGH 7.9.1993, 90/14/0195, VwGH 20.6.2000, 98/15/0169, VwGH 24.06.2004, 2001/15/0002, VwGH 26.03.2007, 2005/14/0091, VwGH 16.05.2007, 2005/14/0083, VwGH 23.2.2010, 2007/15/0003, VwGH 15.09.2016, 2013/15/0256, VwGH 18.10.2017, Ra 2016/13/0050, VwGH 22.03.2018, Ra 2017/15/0047). Nach dem VwGH kann aus der fremdunüblichen Errichtung und Überlassung einer Immobilie an den Anteilsinhaber kein wirtschaftliches Eigentum des Anteilsinhabers abgeleitet werden (vgl. zu den allgemeinen Voraussetzungen für wirtschaftliches Eigentum zB VwGH 25.6.2014, 2010/13/0105; 28.5.2015, 2013/15/0135; 19.10.2016, Ra 2014/15/0039).

Voraussetzung für eine verdeckte Ausschüttung ist, dass die Vereinbarung über die Nutzungsüberlassung einem Fremdvergleich nicht standhält (siehe zum Fremdvergleich allgemein Rz 570 ff). Der Maßstab für diesen Fremdvergleich hängt davon ab, ob es für ein Mietobjekt in der gegebenen Bauart, Größe und Ausstattung einen funktionierenden Mietenmarkt gibt, sodass ein wirtschaftlich agierender, (nur) am Mietertrag interessierter Investor Objekte vergleichbarer Gediegenheit und Exklusivität (mit vergleichbaren Kosten) errichten und am Markt gewinnbringend vermieten würde (zB VwGH 15.09.2016, 2013/15/0256, VwGH 18.10.2017, Ra 2016/13/0050). Den Nachweis für das Vorliegen eines funktionierenden Mietenmarktes (einschließlich der Beweisvorsorge) hat der Steuerpflichtige zu erbringen (VwGH 15.09.2016, 2013/15/0256, VwGH 22.03.2018, Ra 2017/15/0047).

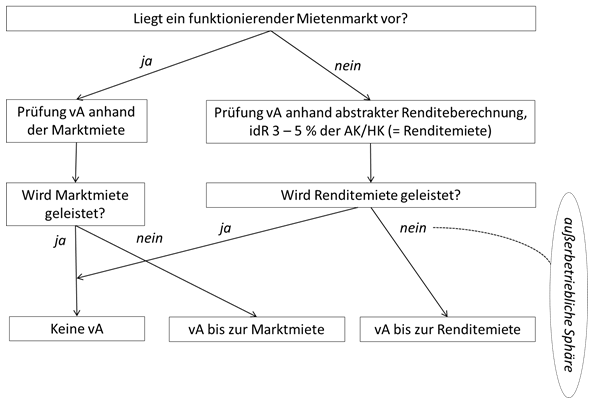

Daraus lässt sich für ertragsteuerliche Zwecke folgendes Prüfschema ableiten:

638

Das Vorliegen eines funktionierenden Mietenmarktes (einschließlich der Beweisvorsorge) ist vom Steuerpflichtigen nachzuweisen (VwGH 15.09.2016, 2013/15/0256, VwGH 22.03.2018, Ra 2017/15/0047). Ein solcher funktionierender Mietenmarkt liegt nur dann vor, wenn ein wirtschaftlich agierender (nur) am Mietertrag interessierter Investor bei Außerachtlassung der Wertsteigerung der Immobilie sein Kapital in ein solches Objekt investieren würde; dabei ist auch der Vergleich mit anderen Immobilieninvestments anzustellen. Der Steuerpflichtige wird daher nachzuweisen haben, dass er vor der Anschaffung oder Errichtung des Mietobjektes den entsprechenden Mietenmarkt (im gegebenen geographischen Einzugsgebiet) erkundet hat und sich auf dieser Basis als ökonomisch agierender Investor für die Anschaffung oder Errichtung der Immobilie entschieden hat (VwGH 22.03.2018, Ra 2017/15/0047).

Folgende Indizien sprechen gegen das Vorhandensein eines ökonomisch agierenden Investors:

- wenn keine wirtschaftlichen Gründe für die Investitionsentscheidung dargelegt werden können;

- wenn nicht dargelegt werden kann, auf welcher Grundlage (zB Kalkulation, Gutachten) vor der Anschaffung bzw. Herstellung der Immobilie eine angemessene Verzinsung des eingesetzten Kapitals erwartet worden ist;

- wenn vor der Investitionsentscheidung weder Planungs- und Finanzierungsrechnungen, noch während der Bauphase laufende Kostenkontrollen durchgeführt wurden;

- wenn nicht dargelegt werden kann, welche Tatsachen oder Erwägungen dazu geführt haben, die Miete in der vereinbarten Höhe festzulegen;

- wenn die für Investitionen in durchschnittliche Einfamilienhäuser mit hochwertiger Ausstattung typischen Herstellungskosten pro m² um 100% überschritten wurden.

Bei Vorliegen eines funktionierenden Mietenmarktes ist die ortsübliche Marktmiete der Beurteilungsmaßstab für das Vorliegen einer laufenden verdeckten Ausschüttung.

Liegt kein funktionierender Mietenmarkt vor, ist zur Prüfung einer verdeckten Ausschüttung als Beurteilungsmaßstab eine abstrakte Renditeermittlung vorzunehmen, indem die Renditeerwartung eines marktüblich agierenden Immobilieninvestors zu Grunde gelegt wird und somit jene Rendite, die üblicherweise aus dem eingesetzten Kapital durch Vermietung erzielt wird. Dazu ist von einer Veranlagung des Gesamtbetrages der Anschaffungs- und Herstellungskosten (gegebenenfalls des höheren Verkehrswertes) auszugehen; nach Auffassung des VwGH müsste im Allgemeinen ein Mietentgelt in der Bandbreite von 3 bis 5% der Anschaffungs- oder Herstellungskosten zu erzielen sein (VwGH vom 15.09.2016, 2013/15/0256). Die so ermittelte „Renditemiete“ stellt nun den Beurteilungsmaßstab für das Vorliegen einer laufenden verdeckten Ausschüttung dar.

Beispiel:

Die Anschaffungs- und Herstellungskosten des an den Anteilsinhaber überlassenen Objektes betragen 2.500.000 Euro (ein funktionierender Mietenmarkt liegt nicht vor). Unter Zugrundelegung eines Mietentgelts von 4% der Anschaffungs- oder Herstellungskosten beträgt die jährliche Renditemiete 100.000 Euro. Eine verdeckte Ausschüttung liegt nur vor, soweit die vereinbarte Jahresmiete geringer ist als diese Renditemiete.

Eine Zuordnung der Immobilie zur außerbetrieblichen Sphäre kommt nur ausnahmsweise in Betracht, wenn diese schon ihrer Erscheinung nach offensichtlich für die private Nutzung durch den Gesellschafter bestimmt ist (wie insbesondere bei besonders repräsentativen und luxuriösen Gebäuden, die speziell auf die Wohnbedürfnisse des Gesellschafters abstellen, siehe dazu zB VwGH 20.06.2000, 98/15/0169). In solchen Fällen ist grundsätzlich davon auszugehen, dass die Immobilie hinsichtlich der laufenden Besteuerung der Körperschaft steuerneutrales Vermögen darstellt (vgl. VwGH 7.12.2020, Ra 2020/15/0067; VwGH 7.12.2020, Ra 2020/15/0004); dh. Aufwendungen, die die Immobilie betreffen, können bei der Einkünfteermittlung nicht als Betriebsausgabe abgezogen werden (vgl. VwGH 19.3.2013, 2009/15/0215) und Erträge aus der Vermietung an den Gesellschafter sind nicht steuerwirksam zu erfassen. Eine Erfassung der Differenz zwischen der tatsächlich geleisteten Miete und der Renditemiete als laufende verdeckte Ausschüttung auf Ebene der Körperschaft kommt daher in solchen Fällen nicht in Betracht. Auf Ebene des Gesellschafters liegt hingegen eine laufende verdeckte Ausschüttung in Höhe der Differenz zwischen Renditemiete und tatsächlich bezahlter Miete vor.

Einkünfte im Zusammenhang mit einer allfälligen späteren Veräußerung des Objekts bei der Körperschaft sind nach Maßgabe der Bestimmungen des § 30 EStG 1988 zu ermitteln. Die so ermittelten Einkünfte sind gemäß § 7 Abs. 3 KStG 1988 als Einkünfte aus Gewerbebetrieb zu veranlagen.

639

Außerhalb des Bereiches der Lebensführung können Aufwendungen zu verdeckten Ausschüttungen führen, wenn sie der Rechtsstellung des Eigentümers zuzurechnen sind.

Beispiele:

Bewirtungskosten bei der Gesellschafterversammlung;

Gründungskosten, die über den im Gesellschaftsvertrag genannten, von der Gesellschaft zu tragenden Rahmen hinausgehen;

Übernahme von Kosten einer Schwestergesellschaft;

Übernahme von Kosten, die die Eigentümer untereinander zu verrechnen hätten.

Ist der getätigte Aufwand von vornherein gesellschafterbezogen wie die Übernahme privater Kosten, kann nicht das fehlende Entgelt für den (zunächst) übernommenen Aufwand angesetzt werden, sondern es ist vielmehr die Aufwandstragung selbst verdeckte Ausschüttung.

Ist jedoch der Aufwand zunächst betrieblich veranlasst und kommt es in der Folge zu einer ungerechtfertigten Vorteilsgewährung an den Anteilsinhaber, bleibt der Aufwand abzugsfähig und es wird der fehlende Ertrag zu erfassen sein (siehe Rz 647).

13.6.2.3 Scheinaufwendungen zu Gunsten des Anteilsinhabers

640

Ein bloß formeller geschäftlicher Rechtsgrund ist dann gegeben, wenn einer gültigen formgerechten Vereinbarung seitens des Eigentümers keine Erfüllung folgt, wohl aber das vereinbarte Entgelt als verrechnet und von der juristischen Person als Aufwand geltend gemacht wird bzw. ein Rechtsgeschäft vorgetäuscht wird, um eine Vorteilsgewährung zu verdecken.

So kann bspw. ein Dienst- oder Werkvertrag zu Löhnen oder Honoraren führen, obwohl keine Leistung erbracht wird, oder es kann der Kaufvertrag über ein ausschließlich der Privatnutzung des Eigentümers dienendes Wirtschaftsgut zu Anschaffungskosten bzw. AfA bei der juristischen Person führen, obwohl eine Übergabe des Wirtschaftsgutes nicht stattfindet.

Beispiele:

Konzernumlage ohne betriebliche Veranlassung an die Muttergesellschaft, die als Briefkastenfirma auf der Isle of Man firmiert (VwGH 14.12.2000, 95/15/0129);

Bezahlung einer Mietrechtsablöse an einen Gesellschafter ohne konkreten Leistungsaustausch (VwGH 24.4.1996, 94/13/0124);

Behauptete, aber offensichtliche aber nicht erbrachte Leistungen einer Sitzgesellschaft in Liechtenstein (VwGH 15.3.1995, 92/13/0178);

Rentenleistung durch die GmbH an den ausgeschiedenen Gesellschafter, die aber als Teil des Preises für die Abtretung der Anteile an die neuen Gesellschafter anzusehen ist (VwGH 5.12.1991, 90/13/0056);

Abstandzahlung für nur vorgetäuschte Geschäfte (VwGH 15.7.1998, 96/13/0039).

Auch in diesem Bereich ist mangels einer Leistung auf Seiten des Anteilsinhabers der Maßstab der Sorgfalt eines ordentlichen und gewissenhaften Geschäftsführers anzuwenden.

13.6.2.4 Unangemessen hohe Aufwendungen zu Gunsten des Anteilsinhabers

641

Dem Regelfall der verdeckten Ausschüttung liegt eine rechtsgültige, dem Grunde nach steuerlich anzuerkennende Vereinbarung zugrunde, wobei allerdings im Gesamtvergleich zwischen Leistung und Gegenleistung ein überhöhter Aufwand zu Lasten der juristischen Person gegeben ist oder hinsichtlich einer Gegenleistungskomponente ein ungewöhnlicher Umstand Anlass zu einem ungerechtfertigten Aufwand bzw. Vorteil des Eigentümers gibt.

Hier spielt der unangemessene Lohn-, Miet- oder Zinsenaufwand ebenso eine Rolle wie die einer Vereinbarung folgende unangemessen hohe AfA oder Investitionsbegünstigung, Teilwertabschreibung oder Rückstellung an sich oder hinsichtlich des überhöhten Teiles.

Beispiele:

Unangemessene Rückstellung der Gesellschaft für Pensionsansprüche des geschäftsführenden Gesellschafters (VwGH 24.6.1999, 94/15/0185);

Überhöhte Bezüge eines Gesellschafter-Geschäftsführers (VwGH 23.2.1994, 92/15/0158);

Zahlung überhöhter Pachtzinse an einen Gesellschafter (VwGH 27.6.1989, 88/14/0131, 88/14/0132);

Unangemessene Entlohnung von Kooperationsleistungen der Muttergesellschaft an die Tochtergesellschaft (VwGH 14.5.1991, 90/14/0280).

642

Bei der Prüfung der Angemessenheit von Tätigkeitsvergütungen ist auf sämtliche Geldvorteile und geldwerte Vorteile, somit auf die Gesamtausstattung, die der Anteilsinhaber für seine Tätigkeit erhält, Bedacht zu nehmen (VwGH 21.10.1999, 97/15/0198, 97/15/0199). Diese Summe ist auf ihre Angemessenheit zu prüfen, unabhängig davon, wo und wie die einzelnen Bestandteile der Vergütung verbucht worden sind. Neben dem Grundlohn und den sonstigen Bezügen sind alle Zusatzvergütungen (Überstundenentlohnung, Gewinn- und Umsatzbeteiligung, Tantiemen), Sachbezüge (Dienstwohnung, Firmenauto, Aufwendungen für die Zukunftssicherung) sowie Pensionszusagen und Zusagen über eine freiwillige Abfertigung in die Beurteilung einzubeziehen. Nur wenn diese Summe angemessen ist, liegt keine verdeckte Ausschüttung vor. Ist die Gesamtausstattung unangemessen, ist grundsätzlich eine lineare Kürzung aller Bestandteile der Vergütung vorzunehmen. Siehe weiters Abschnitt 13.9, Stichworte „Dienstverhältnis, allgemein“, Rz 734 bis 736, „Geschäftsführervergütung“, Rz 776 bis 778, „Pension“, Rz 874 bis 881 (die allerdings in der Regel vorrangig und isoliert betrachtet wird).

13.6.3 Indirekte verdeckte Ausschüttung

13.6.3.1 Verzicht auf eine der Körperschaft zustehende Gewinnchance

643

Diese Fälle sind dadurch gekennzeichnet, dass der juristischen Person Erträge entzogen oder vorenthalten werden. Es handelt sich dabei um Fälle, in denen Erträge der juristischen Person gar nicht bücherlich erfasst, sondern direkt vom Anteilsinhaber vereinnahmt werden. Dies kann auch in Verbindung mit der Nichtverbuchung von Aufwendungen der juristischen Person stehen, die vom Eigentümer getragen werden.

Beispiele:

Gewinnzuschätzungen auf Grund einer Vermögensdeckungsrechnung (VwGH 26.9.2000, 97/13/0143);

Gewinnzuschätzungen infolge von Kalkulationsdifferenzen (VwGH 17.9.1996, 95/14/0068);

Gewinnzuschätzungen auf Grund von „Schwarzgeschäften“ der Körperschaft (VwGH 11.12.1996, 95/13/0240);

Gewinnzuschätzungen im Wege von Sicherheitszuschlägen wegen formeller Mängel (VwGH 10.12.1985, 85/14/0080).

644

Daneben kann sich auch aus einer Branchengleichheit hinsichtlich der Tätigkeit der juristischen Person und jener des Eigentümers ein vorenthaltener Ertrag ergeben, der in einer fehlenden oder mangelhaften Regelung der grundsätzlichen Aufgabenverteilung oder in einer Regelung über ein konkretes Geschäft begründet ist (vgl. VwGH 23.6.1998, 97/14/0075). Entfaltet der Gesellschafter-Geschäftsführer eine eigenbetriebliche Tätigkeit in der Branche der Körperschaft, kann sie ihm nur dann persönlich zugerechnet werden, wenn die Funktionsteilung eindeutig und zweifelsfrei festgelegt ist. Im Zweifel wird angenommen, dass die Tätigkeit für die Körperschaft besorgt wird (VwGH 17.12.1996, 95/14/0074).

Beispiel:

Anhaltspunkte für das Vorliegen einer Funktionsteilung:

Gewerbeberechtigung, Eintragung im Telefonbuch, Auftragsschreiben oder Auftragsbestätigungen.

Betroffen sind davon sowohl Gestaltungen, bei denen die juristische Person neben dem Eigentümer in der Branche tätig ist (VwGH 24.9.1996, 94/13/0129, 94/13/0173), als auch solche, bei denen die juristische Person zur Gänze oder zum Teil mit dem Eigentümer in branchenmäßige Geschäftsbeziehungen tritt.

Beispiel:

Unangemessene Entlohnung von Kooperationsleistungen seitens der ausländischen Muttergesellschaft (VwGH 14.5.1991, 90/14/0280).

Einzelkanzlei des Wirtschaftstreuhänders neben einer dem Wirtschaftstreuhänder gehörenden Wirtschaftstreuhand-GmbH ohne klare Abgrenzung der Tätigkeitsfelder und Klientenverhältnisse.

In diesen Vorgängen wird zur Vermeidung von Zurechnungsproblemen eine rechtzeitige eindeutige Regelung darüber zu treffen sein, welche Geschäfte der Körperschaft zuzurechnen und von ihr (eventuell auch durch die Mitarbeit des Eigentümers) erwirtschaftet werden und welche Geschäfte höchstpersönliche Geschäfte des Anteilsinhabers sind (VwGH 23.6.1998, 97/14/0075). Siehe auch Abschnitt 13.9, Stichwort „Wettbewerbsverbot“, Rz 983.

645

Schließlich sind Fälle denkbar, bei denen der Eigentümer der gewinnorientierten juristischen Person Aufgaben überträgt, die ihm obliegen (VwGH 20.11.1996, 96/15/0015) oder nachhaltige Verlustbetriebe überträgt.

13.6.3.2 Verzicht auf angemessene Entgelte aus Geschäften mit dem Anteilsinhaber

646

Genauso wie die geschäftlichen Beziehungen zwischen der juristischen Person und ihrem Eigentümer zu keinem überhöhten Aufwand führen dürfen, muss die Leistung der juristischen Person vom Eigentümer ausreichend honoriert werden. Auch hier ist vom Gesamtvergleich zwischen Leistung und Gegenleistung auf Grund der Verhältnisse im Zeitpunkt der Vereinbarung auszugehen, auch hier kann die Ungewöhnlichkeit einzelner Vertragskomponenten insoweit zu einer verdeckten Ausschüttung führen.

Wird etwa ein Wirtschaftsgut im Interesse des Eigentümers von der juristischen Person angeschafft oder hergestellt, kann bereits dies gegebenenfalls auf Grund der atypischen Grundbeziehung zu einer verdeckten Ausschüttung Anlass geben (siehe dazu auch Rz 636).

Beispiele:

Die Darlehenshingabe einer Kapitalgesellschaft an einen Anteilsinhaber ist dann eine verdeckte Ausschüttung, wenn die Rückzahlung von vornherein nicht gewollt ist oder wenn bereits bei Zuzählung mit der Uneinbringlichkeit des Darlehens beim Gesellschafter zu rechnen ist (VwGH 22.10.1991, 91/14/0020).

„Entnahmen“ des Anteilsinhabers aus dem Gesellschaftsvermögen, die nicht auf der Grundlage eines zivilrechtlichen Vertrages getätigt werden; die bloße Verbuchung und die spätere Zahlungen des Anteilsinhabers können die Bedenken gegen eine ursprüngliche Rückzahlungsabsicht nicht entkräften (VwGH 31.3.1998, 96/13/0121).

Liegt dies nicht vor, ist der Überlassungsvorgang Folge einer eigenen Rechtsbeziehung (zB Miet- oder Pachtvertrag), die auf ihre Angemessenheit zu überprüfen ist.

Beispiele:

Gewährung eines unverzinslichen Darlehens an einen Anteilsinhaber (VwGH 28.1.1998, 95/13/0141 und VwGH 20.11.1996, 96/15/0015, 96/15/0016);

Überlassung von Gegenständen gegen ein zu geringes Entgelt (VwGH 25.11.1999, 97/15/0065);

Veräußerung von Anteilen an einer GmbH zu einem geringeren Preis als im gewöhnlichen Geschäftsverkehr erzielbar (VwGH 16.3.1993, 89/14/0123);

Abtretung von Gesellschaftsanteilen durch eine Genossenschaft an ihre Mitglieder weit unter dem gemeinen Wert (VwGH 16.3.1993, 89/14/0123, 90/14/0018);

Verkauf einer Liegenschaft zu einem nicht angemessenen Preis; die Differenz zwischen Kaufpreis und gemeinem Wert ist verdeckte Ausschüttung (VwGH 3.7.1991, 90/14/0221 und VwGH 26.9.1985, 85/14/0051).

647

Im Rahmen laufender Geschäftsbeziehungen zwischen der juristischen Person und dem Unternehmen des Eigentümers kann trotz ausreichender formeller Absicherung der fehlende Ertrag in der unangemessen nieder bemessenen Honorierung der Liefer- oder Leistungsvorgänge liegen (siehe Abschnitt 13.9, Stichwort „Lieferverkehr“, Rz 847 bis 851).

Beispiele:

Die Körperschaft verkauft Waren zu unangemessen niedrigen Preisen (zB unter den Selbstkosten) an das Einzelunternehmen des Anteilsinhabers.

Unterpreisige Nutzung einer Lizenz der Körperschaft durch den Betrieb des Anteilsinhabers.

Keine verdeckte Ausschüttung liegt dagegen vor, wenn für noch nicht eingeforderte ausstehende Einlagen keine Zinsen verrechnet werden (VwGH 30.9.1998, 96/13/0024).