6.1. Steuerbefreiungen

6.1.1. Ausfuhrlieferungen und Lohnveredlung

Siehe Rz 1051 bis Rz 1130.

6.1.2. Umsätze für die Seeschifffahrt und Luftfahrt

Siehe Rz 1131 bis Rz 1160.

6.1.3. Grenzüberschreitende Beförderungsleistungen und Nebenleistungen

6.1.3.1. Grenzüberschreitende Güterbeförderungen und andere sonstige Leistungen, die sich auf Gegenstände der Einfuhr beziehen

706

Die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 kommt insbesondere für folgende sonstige Leistungen in Betracht:

- Für grenzüberschreitende Güterbeförderungen und Beförderungen im internationalen Eisenbahnfrachtverkehr bis zum ersten Bestimmungsort in der Gemeinschaft; steuerbefreit ist die Beförderung vom Drittland ins Gemeinschaftsgebiet, nicht jedoch die Beförderung von einem Drittland in ein anderes Drittland;

- für Güterbeförderungen, die nach solchen vorangegangenen Beförderungen nach einem weiteren Bestimmungsort in der Gemeinschaft durchgeführt werden, zB Beförderungen aufgrund einer nachträglichen Verfügung oder Beförderungen durch Rollfuhrunternehmer vom Flughafen, Binnenhafen oder Bahnhof zum Empfänger;

- für den Umschlag und die Lagerung von eingeführten Gegenständen;

- für handelsübliche Nebenleistungen, die bei grenzüberschreitenden Güterbeförderungen oder bei den in obigen Punkten bezeichneten Leistungen vorkommen, zB Wiegen, Messen, Probeziehen oder Anmelden zur Abfertigung zum freien Verkehr;

- für die Besorgung der oben angeführten Leistungen;

- für Vermittlungsleistungen, für die die Steuerbefreiung nach § 6 Abs. 1 Z 5 UStG 1994 nicht in Betracht kommt, zB für die Vermittlung von steuerpflichtigen Lieferungen, die von einem Importlager im Inland ausgeführt werden (vgl. die Beispiele 2 und 3);

Die Steuerbefreiung setzt nicht voraus, dass die Leistungen an einen ausländischen Auftraggeber bewirkt werden.

In folgenden weiteren Fällen sind Nebenleistungen iZm steuerfreien Einfuhren ebenfalls steuerfrei:

- Beförderungsleistungen, die mit einer Einfuhr beweglicher körperlicher Gegenstände anlässlich eines Wohnortwechsels verbunden sind (Art. 46 VO (EU) 282/2011);

- Nebenleistungen iZm steuerfreien Einfuhren

- von Waren in Kleinsendungen nichtkommerzieller Art mit Herkunft aus Drittländern iSd § 6 Abs. 4 Z 4 lit. b UStG 1994 (Art. 1 der Richtlinie 2006/79/EG) oder

- von Waren von geringem Wert iSd § 6 Abs. 4 Z 9 UStG 1994 (Art. 23 der Richtlinie 2009/132/EG)

wenn die Kosten für die Nebenleistungen in der Bemessungsgrundlage für die Einfuhrumsatzsteuer enthalten sind.

707

Da die Steuerbefreiung für jede Leistung, die sich auf Gegenstände der Einfuhr bezieht, in Betracht kommen kann, braucht nicht geprüft zu werden, ob es sich um eine Beförderung, einen Umschlag oder eine Lagerung von Gegenständen der Einfuhr oder um handelsübliche Nebenleistungen dazu handelt.

Zur Vermeidung eines unversteuerten Letztverbrauchs ist Voraussetzung für die Steuerbefreiung, dass die auf diese Nebenleistungen entfallenden Kosten in der Bemessungsgrundlage für die Einfuhr enthalten sind.

Diese Voraussetzung ist in den Fällen erfüllt, in denen die Kosten einer Leistung nach § 5 Abs. 1 oder Abs. 2 bzw. Abs. 4 Z 3 UStG 1994 Teil der Bemessungsgrundlage für die Einfuhr geworden sind. Die Voraussetzung für die Steuerbefreiung ist nicht erfüllt, wenn keine EUSt anfällt, weil die Einfuhr steuerfrei ist. Im Fall einer steuerfreien Einfuhr gemäß Art. 6 Abs. 3 UStG 1994 kann die Steuerfreiheit gemäß § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 in Anspruch genommen werden, wenn nachgewiesen wird, dass die Kosten für die Nebenleistungen in der Bemessungsgrundlage für die Erwerbsteuer enthalten sind (zB durch den Nachweis der Lieferbedingung „frei Haus“).

708

Materiell-rechtliche Voraussetzung für die Steuerbefreiung ist, dass der leistende Unternehmer buchmäßig nachweist, dass die Kosten für die Leistung in der Bemessungsgrundlage für die Einfuhr enthalten sind. Aus Vereinfachungsgründen wird jedoch bei Leistungen an ausländische Auftraggeber auf diesen Nachweis verzichtet, wenn das Entgelt für die einzelne Leistung weniger als 110 Euro beträgt und sich aus der Gesamtheit der beim leistenden Unternehmer vorhandenen Unterlagen keine berechtigten Zweifel daran ergeben, dass die Kosten für die Leistung Teil der Bemessungsgrundlage für die Einfuhr sind.

709

Als Belege für den im vorherigen Absatz bezeichneten Nachweis kommen in Betracht:

- Zollamtliche Belege, und zwar ein Exemplar der Zollanmeldung – auch Sammelzollanmeldung – mit der Festsetzung der Eingangsabgaben und ggf. auch der Zollquittung. Diese Belege können als Nachweise insbesondere in den Fällen dienen, in denen der leistende Unternehmer, zB der Spediteur, selbst die Abfertigung der Gegenstände, auf die sich seine Leistung bezieht, zum freien Verkehr beantragt;

- Andere Belege: In den Fällen, in denen die Kosten für eine Leistung nach § 5 Abs. 1 und 2 bzw. Abs. 4 Z 3 UStG 1994 Teil der Bemessungsgrundlage für die Einfuhr geworden sind, genügt der eindeutige Nachweis hierüber. Als Belege können in diesen Fällen insbesondere der schriftliche Speditionsauftrag, das im Speditionsgewerbe übliche Bordero, ein Doppel des Versandscheines, ein Doppel der Rechnung des Lieferers über die Lieferung der Gegenstände oder der vom Lieferer ausgestellte Lieferschein in Betracht kommen;

- Fotokopien: Diese können nur in Verbindung mit anderen beim leistenden Unternehmer vorhandenen Belegen als ausreichend anerkannt werden, wenn sich aus der Gesamtheit der Belege keine ernsthaften Zweifel an der Erfassung der Kosten bei der Besteuerung der Einfuhr ergeben.

710

Bei grenzüberschreitenden Beförderungen von einem Drittland in das Gemeinschaftsgebiet werden die Kosten für die Beförderung der eingeführten Gegenstände bis zum ersten Bestimmungsort im Gemeinschaftsgebiet in die Bemessungsgrundlage für die EUSt einbezogen (§ 5 Abs. 4 Z 3 UStG 1994). Beförderungskosten zu einem weiteren Bestimmungsort im Gemeinschaftsgebiet sind ebenfalls einzubeziehen, sofern dieser weitere Bestimmungsort im Zeitpunkt des Entstehens der EUSt bereits feststeht (§ 5 Abs. 4 Z 3 UStG 1994). Dies gilt auch für die auf inländische oder innergemeinschaftliche Beförderungsleistungen und andere sonstige Leistungen entfallenden Kosten in Zusammenhang mit einer Einfuhr.

711

Beispiele zur Steuerbefreiung für sonstige Leistungen, die sich auf Gegenstände der Einfuhr beziehen und steuerbar sind:

Beispiel 1:

Der Lieferer L aus dem Drittland liefert Gegenstände an den Abnehmer A in Graz zu der Lieferbedingung „ab Werk“. Der in Österreich ansässige Spediteur S übernimmt im Auftrag des A die Beförderung der Gegenstände vom Abgangsort im Drittland bis Graz zu einem festen Preis (Übernahmesatz). S führt die Beförderung jedoch nicht selbst durch, sondern beauftragt auf seine Kosten (franco) den Binnenschiffer B mit der Beförderung vom Abgangsort im Drittland bis Wien und der Übergabe der Gegenstände an den Empfangsspediteur E. Dieser führt ebenfalls im Auftrag des S auf dessen Kosten den Umschlag aus dem Schiff auf dem LKW und die Übergabe an den Frachtführer F durch. F führt die Weiterbeförderung im Auftrag des S von Wien nach Graz durch. Der Abnehmer A beantragt in Graz die Abfertigung zum freien Verkehr und rechnet den Übernahmesatz unmittelbar mit S ab. Mit dem zwischen S und A vereinbarten Übernahmesatz sind auch die Kosten für die Leistungen des B, des E und des F abgegolten.

Lösung (ab 1.1.2010):

Bei der Leistung des S handelt es sich um eine Spedition zu festen Preisen. Der Endpunkt dieser Beförderung ist der erste Bestimmungsort im Gemeinschaftsgebiet im Sinne des § 5 Abs. 4 Z 3 UStG 1994. Nach dieser Vorschrift sind deshalb die Kosten für die Beförderung des S bis Graz in die Bemessungsgrundlage für die Einfuhr einzubeziehen. Die Leistung des S an A ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 steuerfrei.

Die Beförderung des B vom Abgangsort im Drittland bis Wien ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und ebenfalls als grenzüberschreitende Güterbeförderung nach § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 steuerfrei. Die Umschlagsleistung des E und die Beförderung des F von Wien bis Graz sind Leistungen, die sich auf Gegenstände der Einfuhr beziehen. Der für die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 erforderliche Nachweis muss sowohl von E als auch von F mittels Belegen geführt werden.

Beispiel 2:

Der im Inland ansässige Handelsvertreter H ist damit betraut, Lieferungen von Nichtgemeinschaftswaren für den im Inland ansässigen Unternehmer U zu vermitteln. Um eine zügige Auslieferung der vermittelten Gegenstände zu gewährleisten, hat U die Gegenstände bereits vor der Vermittlung in das Inland einführen und auf ein Zolllager des H bringen lassen. Nachdem H die Lieferung der Gegenstände vermittelt hat, entnimmt er sie aus dem Zolllager in den freien Verkehr und sendet sie dem Abnehmer zu.

Lösung (ab 1.1.2010):

Mit der Entnahme der Gegenstände aus dem Zolllager entsteht die EUSt. Die Vermittlungsprovision des H und die an H gezahlten Lagerkosten sind in die Bemessungsgrundlage für die Einfuhr (§ 5 Abs. 4 Z 3 UStG 1994) einzubeziehen. H weist dies durch einen zollamtlichen Beleg nach. Die Vermittlungsleistung des H ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar. Gleiches gilt für die Lagerung. Die Vermittlungsleistung des H fällt nicht unter die Steuerbefreiung des § 6 Abs. 1 Z 5 UStG 1994, kann jedoch unter die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 fallen, sofern H den erforderlichen buchmäßigen Nachweis führt. Dasselbe gilt für die Lagerung.

Beispiel 3:

Sachverhalt wie im Beispiel 2, jedoch werden die Gegenstände nicht auf Zolllager verbracht, sondern sofort zum freien Verkehr abgefertigt und von H außerhalb eines Zolllagers gelagert.

Lösung (ab 1.1.2010):

Im Zeitpunkt der Abfertigung stehen die Vermittlungsprovision und die Lagerkosten des H noch nicht fest. Die Beträge werden deshalb nicht in die Bemessungsgrundlage für die Einfuhr einbezogen. Die Leistungen des H sind gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar. Die Leistungen des H sind weder nach § 6 Abs. 1 Z 5 UStG 1994 noch nach § 6 Abs. 1 Z 3 lit. a sublit. aa UStG 1994 steuerfrei. Falls die erst nach der Abfertigung zum freien Verkehr entstehenden Kosten (Vermittlungsprovision und Lagerkosten) bereits bei der Abfertigung bekannt sind, sind diese Kosten in die Bemessungsgrundlage für die Einfuhr einzubeziehen (§ 5 Abs. 4 Z 3 UStG 1994). Die rechtliche Würdigung ist dann dieselbe wie in Beispiel 2.

6.1.3.2. Grenzüberschreitende Beförderungen und andere sonstige Leistungen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen

6.1.3.2.1. Umfang der Steuerbefreiung

712

Die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 setzt voraus, dass die sonstigen Leistungen ihrem Gegenstand nach zur tatsächlichen Durchführung einer Ausfuhr oder Durchfuhr beitragen, und dass diese unmittelbar an den Versender (zB den liefernden Unternehmer) oder den Empfänger der Gegenstände, auf die sich diese Bestimmung bezieht, erbracht werden (vgl. EuGH 29.6.2017, Rs C-288/16, „L.Č.“ IK).

Diese Steuerbefreiung kommt nur für solche sonstigen Leistungen in Betracht, die unmittelbar im Zusammenhang mit der Warenbewegung selbst stehen (vgl. VwGH 22.3.2010, 2007/15/0310). Ab 1.1.2019 gilt als zusätzliche Voraussetzung, dass diese Leistungen unmittelbar an den Versender oder den Empfänger der Waren erbracht werden (vgl. EuGH 29.6.2017, Rs C-288/16, „L.Č.“ IK).

Bis 31.12.2018 kann diese Steuerbefreiung auch dann angewendet werden, wenn diese Leistungen an Subunternehmer wie zB Unterfrachtführer erbracht werden.

Insbesondere kommt diese Steuerbefreiung für folgende sonstige Leistungen in Betracht:

- für grenzüberschreitende Güterbeförderungen und Beförderungen im internationalen Eisenbahnfrachtverkehr ins Drittlandsgebiet; steuerbefreit ist die Beförderung vom Gemeinschaftsgebiet ins Drittland, nicht jedoch die Beförderung von einem Drittland in ein anderes Drittland;

- für Vor- und Nachläufe zu solchen grenzüberschreitenden Güterbeförderungen, zB Beförderungen durch Rollfuhrunternehmer vom Absender zum Flughafen, Binnenhafen oder Bahnhof;

- für den Umschlag und die Lagerung von Gegenständen vor ihrer Ausfuhr oder während ihrer Durchfuhr;

- für die handelsüblichen Nebenleistungen, die bei Güterbeförderungen aus dem Inland in das Drittlandsgebiet oder durch das Inland oder bei den oben bezeichneten Leistungen vorkommen, zB Wiegen, Messen oder Probeziehen;

- für die Besorgung der oben angeführten Leistungen;

- für die Beschaffung von Genehmigungen, die sich unmittelbar auf den Ausfuhrgegenstand beziehen, zB Ausfuhrbewilligungen.

713

Die Steuerbefreiung hängt nicht davon ab, dass die Leistungen an ausländische Auftraggeber bewirkt werden. Die Leistungen müssen sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen (VwGH 22.03.2010, 2007/15/0310). Der Begriff der Ausfuhr umfasst auch Vorgänge, die nicht gemäß § 7 UStG 1994 steuerfrei sind (zB rechtsgeschäftsloses Verbringen, Ausfuhr durch Nichtunternehmer).

Es ist unbeachtlich, ob es sich um eine Beförderung, einen Umschlag oder eine Lagerung oder um eine handelsübliche Nebenleistung zu diesen Leistungen handelt.

714

Verrechnet der Transportunternehmer die Kosten für an ihn ausgegebene CARNET TIR (mit diesem übernimmt ein bürgender Verband die Haftung für bestimmte Abgaben bzw. Zölle, die dem Transportunternehmer vorgeschrieben werden) seinem Auftraggeber weiter, so handelt es sich dabei nicht um eine eigene Leistung des Unternehmers an den Auftraggeber, sondern um einen Teil des Entgelts, das der Transportunternehmer für seine Transportleistung erhält.

715

Folgende sonstige Leistungen sind nicht als Leistungen anzusehen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen:

- Vermittlungsleistungen in Zusammenhang mit der Ausfuhr oder der Durchfuhr von Gegenständen. Diese Leistungen können jedoch nach § 6 Abs. 1 Z 5 UStG 1994 steuerfrei sein;

- Leistungen, die sich im Rahmen einer Ausfuhr oder einer Durchfuhr von Gegenständen nicht auf diese Gegenstände, sondern auf die Beförderungsmittel beziehen, zB die Leistung eines Gutachters, die sich auf einen verunglückten LKW – und nicht auf seine Ladung – bezieht, oder die Überlassung eines Liegeplatzes in einem Binnenhafen. Für Leistungen, die für den unmittelbaren Bedarf von Seeschiffen oder Luftfahrzeugen, einschließlich ihrer Ausrüstungsgegenstände und ihrer Ladungen, bestimmt sind, kann jedoch die Steuerbefreiung nach § 6 Abs. 1 Z 2 in Verbindung mit § 9 Abs. 1 Z 4 oder Abs. 2 Z 4 UStG 1994 in Betracht kommen.

- Eine Transportbegleitung bezieht sich nicht unmittelbar auf den Ausfuhrgegenstand, sondern auf die Beförderung.

- Bei der Beschaffung von Genehmigungen ist zu unterscheiden, ob sie sich auf den Ausfuhrgegenstand beziehen (zB Ausfuhrbewilligung) oder nicht (zB Transportbewilligung).

716

Als Gegenstände der Ausfuhr oder der Durchfuhr sind auch solche Gegenstände anzusehen, die sich vor der Ausfuhr im Rahmen einer Bearbeitung oder Verarbeitung im Sinne des § 7 Abs. 1 UStG 1994 vorletzter Satz oder einer Lohnveredlung im Sinne des § 8 UStG 1994 befinden. Die Steuerbefreiung erstreckt sich somit auch auf sonstige Leistungen, die sich unmittelbar auf diese Gegenstände beziehen.

717

Bei grenzüberschreitenden Güterbeförderungen und anderen sonstigen Leistungen, einschließlich Besorgungsleistungen, die sich unmittelbar auf Gegenstände der Ausfuhr oder der Durchfuhr beziehen, ist materiell-rechtliche Voraussetzung für die Steuerbefreiung, dass der leistende Unternehmer die Ausfuhr oder Wiederausfuhr der Gegenstände eindeutig und leicht nachprüfbar buchmäßig nachweist (§ 18 Abs. 8 UStG 1994). Bei grenzüberschreitenden Güterbeförderungen können insbesondere die vorgeschriebenen Frachturkunden (zB Frachtbrief, Konnossement), der schriftliche Speditionsauftrag, das im Speditionsgewerbe übliche Bordero oder ein Doppel des Versandscheins als Nachweisbelege in Betracht kommen. Bei anderen sonstigen Leistungen kommen als Ausfuhrbelege insbesondere Belege mit einer Ausfuhrbestätigung der den Ausgang aus dem Zollgebiet der Gemeinschaft überwachenden Grenzzollstelle, Versendungsbelege oder sonstige handelsübliche Belege in Betracht. Die sonstigen handelsüblichen Belege können auch von den Unternehmern ausgestellt werden, die für die Lieferung die Steuerbefreiung für Ausfuhrlieferungen (§ 6 Abs. 1 Z 1 in Verbindung mit § 7 UStG 1994) oder für die Bearbeitung oder Verarbeitung die Steuerbefreiung für Lohnveredlungen an Gegenständen der Ausfuhr (§ 6 Abs. 1 Z 1 in Verbindung mit § 8 UStG 1994) in Anspruch nehmen. Diese Unternehmer müssen für die Inanspruchnahme der vorbezeichneten Steuerbefreiungen die Ausfuhr der Gegenstände nachweisen. Anhand der bei ihnen vorhandenen Unterlagen können sie deshalb einen sonstigen handelsüblichen Beleg, zB für einen Frachtführer, Umschlagbetrieb oder Lagerhalter, ausstellen.

718

Bei Vortransporten, die mit Beförderungen im Luftfrachtverkehr aus dem Inland in das Drittlandsgebiet verbunden sind, ist der Nachweis der Ausfuhr oder Wiederausfuhr als erfüllt anzusehen, wenn sich aus den Unterlagen des Unternehmers eindeutig und leicht nachprüfbar ergibt, dass im Einzelfall

- die Vortransporte aufgrund eines Auftrags bewirkt worden sind, der auch die Ausführung der nachfolgenden grenzüberschreitenden Beförderung zum Gegenstand hat,

- die Vortransporte als örtliche Rollgebühren oder Vortransportkosten abgerechnet worden sind und die Kosten der Vortransporte wie folgt ausgewiesen worden sind:

- im Luftfrachtbrief (bzw. im Sammelladungsverkehr im Hausluftfrachtbrief) – oder

- in der Rechnung an den Auftraggeber, wenn die Rechnung die Nummer des Luftfrachtbriefs – oder im Sammelladungsverkehr die Nummer des Hausluftfrachtbriefs – enthält.

719

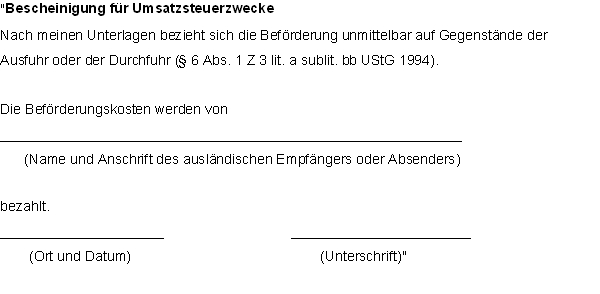

Hat bei einer Beförderung im Eisenbahnfrachtverkehr, die einer grenzüberschreitenden Beförderung oder einer Beförderung im internationalen Eisenbahnfrachtverkehr vorausgeht, der Empfänger oder der Absender seinen Sitz (Wohnsitz) im Ausland und werden die Beförderungskosten von diesem Empfänger oder Absender bezahlt, so kann die Ausfuhr oder Wiederausfuhr aus Vereinfachungsgründen durch folgende Bescheinigung auf dem Frachtbrief nachgewiesen werden:

Der in der vorbezeichneten Bescheinigung angegebene ausländische Empfänger oder Absender muss der im Frachtbrief angegebene Empfänger oder Absender sein.

720

Eine grenzüberschreitende Beförderung zwischen dem Inland und einem Drittland liegt auch vor, wenn die Güterbeförderung vom Inland über einen anderen Mitgliedstaat in ein Drittland durchgeführt wird. Befördert in diesem Fall ein Unternehmer die Güter auf einer Teilstrecke vom Inland in das übrige Gemeinschaftsgebiet, kann diese Leistung ab 1.1.2019 nur mehr dann nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei sein, wenn diese Beförderungsleistung unmittelbar an den Versender oder Empfänger (= Lieferer oder Abnehmer iSd § 3 Abs. 8 UStG 1994) der Güter erbracht wird (vgl. EuGH 29.6.2017, Rs C-288/16, „L.Č.“ IK). Der Unternehmer hat die Ausfuhr der Güter nachzuweisen (vgl. § 6 Abs. 1 Z 3 letzter Satz in Verbindung mit § 18 Abs. 8 UStG 1994). Wird der Nachweis nicht erbracht oder ab 1.1.2019 die Beförderungsleistung nicht unmittelbar an den Versender oder Empfänger ausgeführt, ist die Leistung nicht nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 befreit.

Beispiel 1:

Der österreichische Unternehmer U (= Versender) beauftragt den österreichischen Frachtführer F, Güter von Innsbruck nach Bern (Schweiz) zu befördern. F beauftragt den österreichischen Unterfrachtführer F1 mit der Beförderung von Innsbruck nach Bozen (Italien) und den italienischen Unterfrachtführer F2 mit der Beförderung von Bozen nach Bern. Dabei können F und F2 die Ausfuhr in die Schweiz durch Belege nachweisen, F1 nicht.

Lösung ab 1.1.2010 bis 31.12.2018:

Die Beförderungsleistung des F an U umfasst die Gesamtbeförderung von Innsbruck nach Bern. Diese ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 von der Umsatzsteuer befreit.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar, jedoch nicht steuerfrei nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994, da F1 keinen Nachweis erbringen kann, dass die Ausfuhr in einen Drittstaat erfolgte.

Die Beförderungsleistung des Unterfrachtführers F2 an den Frachtführer F ist ebenfalls gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei, wenn er die Ausfuhr durch Belege nachweist.

Lösung ab 1.1.2019:

Die Beförderungsleistung des F an U von Innsbruck nach Bern ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort (Österreich) steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F von Innsbruck nach Bozen ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort in Österreich steuerbar. Sie ist zwar Teil einer grenzüberschreitenden Güterbeförderung in die Schweiz, jedoch selbst bei Nachweis der Ausfuhr der Güter in die Schweiz nicht nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 befreit. Dies deshalb, weil die Beförderungsleistung nicht unmittelbar an den Unternehmer U erbracht wird. Gleiches gilt für die Beförderungsleistung des Unterfrachtführers F2, bei dem es zusätzlich zum Übergang der Steuerschuld auf F kommen kann.

Beispiel 2:

Wie Beispiel 1, jedoch weist F1 die Ausfuhr der Güter in die Schweiz nach.

Lösung ab 1.1.2010 bis 31.12.2018:

Die Beförderungsleistung des F an U von Innsbruck nach Bern ist gemäß § 3a Abs. 6 UStG 1994 in Österreich steuerbar und gemäß § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 steuerfrei.

Die Beförderungsleistung des Unterfrachtführers F1 an den Frachtführer F von Innsbruck nach Bozen ist gemäß § 3a Abs. 6 UStG 1994 am Empfängerort in Österreich steuerbar. Da der Unterfrachtführer F1 durch Belege die Ausfuhr der Güter in die Schweiz nachweist, ist seine Leistung nach § 6 Abs. 1 Z 3 lit. a sublit. bb UStG 1994 in Österreich von der Umsatzsteuer befreit. Gleiches gilt für die Beförderungsleistung des Unterfrachtführers F2.

Lösung ab 1.1.2019:

721

Beziehen sich die Leistungen auf Seetransportbehälter ausländischer Auftraggeber, so kann der Unternehmer den Nachweis der Ausfuhr oder Wiederausfuhr aus Vereinfachungsgründen dadurch erbringen, dass er Folgendes aufzeichnet:

- Den Namen und die Anschrift des ausländischen Auftraggebers und des Verwenders, wenn dieser nicht Auftraggeber ist, und

- das Kennzeichen des Seetransportbehälters.

6.1.3.2.2. Ausnahmen von der Steuerbefreiung

722

Die Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a bis c UStG 1994 ist ausgeschlossen für die in § 6 Abs. 1 Z 8, 9 lit. c und Z 13 UStG 1994 bezeichneten Umsätze. Dadurch wird bei Umsätzen des Geld- und Kapitalverkehrs und bei Versicherungsumsätzen eine Steuerbefreiung mit Vorsteuerabzug in anderen als in den in § 12 Abs. 3 lit. a UStG 1994 bezeichneten Fällen vermieden. Die Regelung hat jedoch nur Bedeutung für umsatzsteuerrechtlich selbständige Leistungen. Eine selbständige Leistung liegt zB bei der Besorgung der Versicherung von zu befördernden Gegenständen nicht vor, wenn die Versicherung durch denjenigen Unternehmer besorgt wird, der auch die Beförderung der versicherten Gegenstände durchführt oder besorgt. Die Besorgung der Versicherung stellt hier vielmehr eine unselbständige Nebenleistung zu der Beförderung oder der Besorgung der Beförderung als Hauptleistung dar. Der Vorsteuerabzug beurteilt sich deshalb in diesen Fällen nach der Hauptleistung der Beförderung oder der Besorgung der Beförderung.

723

Von der Steuerbefreiung nach § 6 Abs. 1 Z 3 lit. a bis c UStG 1994 sind ferner Bearbeitungen oder Verarbeitungen von Gegenständen einschließlich Werkleistungen im Sinne des § 3a Abs. 3 UStG 1994 ausgeschlossen. Diese Leistungen können jedoch zB unter den Voraussetzungen des § 6 Abs. 1 Z 1 in Verbindung mit § 8 UStG 1994 steuerfrei sein.

Um eine Doppelbesteuerung zu vermeiden, kann in jenen Fällen, in denen ein Gegenstand vor der Einfuhr im Ausland be- oder verarbeitet wird, von einer Besteuerung der Be- oder Verarbeitungsleistung im Inland Abstand genommen werden, wenn die Kosten für diese Leistung in der Bemessungsgrundlage für die EUSt enthalten sind (vgl. Rz 707).

6.1.3.3. Sonstige Leistungen bei vorübergehender Einfuhr

6.1.3.3.1. Anwendungsbereich

724

Die Bestimmung ergänzt die Steuerbefreiung für die Einfuhr von Gegenständen, die zur vorübergehenden Verwendung abgefertigt worden sind (§ 6 Abs. 4 Z 7 UStG 1994).

Befreit sind sonstige Leistungen, wenn sich die Leistungen auf

- eingeführte Gegenstände beziehen, für die zollamtlich eine vorübergehende Verwendung im Inland, ausgenommen die Gebiete Jungholz und Mittelberg, bewilligt worden ist, und

- der Leistungsempfänger ein ausländischer Auftraggeber (§ 8 Abs. 2 UStG 1994, siehe Rz 1059 bis Rz 1062) ist.

725

Die Voraussetzungen der Befreiung müssen buchmäßig nachgewiesen werden (näheres siehe Rz 706 bis Rz 711).

6.1.3.3.2. Ausnahmen von der Steuerbefreiung

726

Nicht befreit sind sonstige Leistungen, die sich auf Beförderungsmittel, Paletten und Container beziehen, Umsätze im Sinne des § 6 Abs. 1 Z 8, 9 lit. c und Z 13 UStG 1994 (soweit es sich nicht um unselbständige Nebenleistungen handelt), die Bearbeitung oder Verarbeitung von Gegenständen einschließlich Werkleistungen im Sinne des § 3a Abs. 3 UStG 1994 (näheres siehe Rz 722 und Rz 723).

6.1.3.4. Grenzüberschreitende Personenbeförderung

727

Befreit ist die grenzüberschreitende Beförderung von Personen mit Eisenbahnen (ab 1.1.2023), Schiffen und Luftfahrzeugen mit Ausnahme der Personenbeförderung auf dem Bodensee.

728

Die Steuerfreiheit der Besorgung (zum Begriff siehe Rz 638g und Rz 638h) grenzüberschreitender Personenbeförderungen ergibt sich aus § 3a Abs. 4 UStG 1994. Die Vermittlung grenzüberschreitender Personenbeförderungen mit Eisenbahnen (ab 1.1.2023), Schiffen und Luftfahrzeugen ist gemäß § 6 Abs. 1 Z 5 UStG 1994 befreit. Nicht unter die Steuerbefreiung fällt die grenzüberschreitende Personenbeförderung mit KFZ oder die Vermittlung von Inlandsflügen. Letztere unterliegen bei Steuerbarkeit im Inland dem Normalsteuersatz von 20%.

729

Zum Begriff der Personenbeförderung siehe Rz 1301 bis Rz 1312. Der Zweck der Beförderung ist nicht maßgeblich. Auch die grenzüberschreitende Beförderung von kranken oder verletzten Personen mit Eisenbahnen (ab 1.1.2023), Schiffen und Luftfahrzeugen (zB die Rückholung von Verletzten aus dem Ausland mittels Flugzeug) ist begünstigt. Die echte Steuerbefreiung des § 6 Abs. 1 Z 3 lit. d UStG 1994 hat Vorrang vor der gemäß § 6 Abs. 1 Z 22 UStG 1994 unecht befreiten Beförderung von kranken und verletzten Personen mit Fahrzeugen, die dafür besonders eingerichtet sind.

730

Die Beförderungsleistung muss sich auf das Inland und das Ausland erstrecken. Die Befreiung trifft auch auf den Transitverkehr zu – selbst dann, wenn die Reise unterbrochen wird (zB Zwischenlandung bei einem Flug). Maßgeblich ist stets der Inhalt des Beförderungsvertrages (Flug- oder Schiffskarte). Unter Ausland ist sowohl das Drittland als auch das übrige Gemeinschaftsgebiet zu verstehen. Liegen Anfangs- und Endpunkt der Personenbeförderung im Inland und wird ausländisches Gebiet nur durch- oder überquert, kommt die Steuerfreiheit nicht zum Zuge. Eine gemeinsame Buchung und Bezahlung von Hin- und Rückbeförderung ins bzw. aus dem Ausland ändert aber nichts an der Steuerfreiheit. Der Fährbetrieb auf einem Grenzfluss stellt eine grenzüberschreitende Personenbeförderung dar und ist somit steuerfrei.

731

Pauschalreisen stellen keine einheitliche Leistung des Reiseveranstalters dar, sondern selbständig zu beurteilende Hauptleistungen, sofern nicht § 23 UStG 1994 zur Anwendung gelangt. Bei einer Flugreise sind daher die Besorgung der Flugreise und die Besorgung von Quartier und Verpflegung umsatzsteuerrechtlich als selbständige Leistungen zu beurteilen. Es können jedoch unselbständige Nebenleistungen mit diesen Leistungen verbunden sein.

6.1.4. Lieferung von Gold an Zentralbanken

Derzeit frei.

6.1.5. Vermittlung

Derzeit frei.

6.1.6. Andere echte Steuerbefreiungen

6.1.6.1. Lieferung bei der Einfuhr zur vorübergehenden Verwendung

732

Befreit ist die Lieferung von eingeführten Gegenständen,

- soweit für die Gegenstände zollamtlich eine vorübergehende Verwendung im Inland bewilligt worden ist und diese Bewilligung auch nach der Lieferung gilt,

- die Lieferung an einen Abnehmer, der keinen Wohnsitz (Sitz) im Gemeinschaftsgebiet (siehe Rz 146 bis Rz 148) hat, erfolgt und

- es sich nicht um Beförderungsmittel, Paletten und Container handelt.

733

Die Steuerbefreiung wird ergänzt durch die Befreiung nach § 6 Abs. 1 Z 3 lit. c UStG 1994 (siehe Rz 724) für sonstige Leistungen, die sich auf vorübergehend eingeführte Gegenstände beziehen.

Beispiel:

Der Zürcher Unternehmer Z hat Waren und diverse Ausrüstungsgegenstände zur Ausstattung seines Standes als Messegut zur vorübergehenden Verwendung in das Inland eingeführt. Nach Beendigung der Messe verkauft er seine Standausstattung an einen amerikanischen Unternehmer U.

Z verschafft dem U die Verfügungsmacht über die Standausstattung im Inland. Es liegt daher eine steuerbare Lieferung vor. Für diese Standausstattung war zollamtlich eine vorübergehende Verwendung bewilligt worden. Weiters handelt es sich bei dem Käufer um einen ausländischen Abnehmer, der keinen Wohnsitz (Sitz) im Gemeinschaftsgebiet hat. Die vorliegende Lieferung könnte daher unter der Voraussetzung, dass die Bewilligung zur vorübergehenden Verwendung auch nach der Lieferung gilt, gemäß § 6 Abs. 1 Z 6 lit. a UStG 1994 steuerfrei belassen werden.

734

Abgrenzung zu § 6 Abs. 4 Z 7 UStG 1994: Nach Art. 250 bis 253 UZK (bis 30.4.2016: Art. 137 bis 144 ZK) können Nichtgemeinschaftswaren, die zur Wiederausfuhr bestimmt sind, unter Befreiung von den Eingangsabgaben im Zollgebiet der Gemeinschaft verwendet werden. Sofern es sich um eine gänzliche Befreiung von den Eingangsabgaben handelt, erstreckt sich diese auch auf die EUSt wie zB bei Berufsausrüstung, Ausstellungsgut, Beförderungsmitteln.

6.1.6.2. Leistungen der Eisenbahnunternehmer für ausländische Eisenbahnen

735

Befreit sind die

- Lieferungen und sonstigen Leistungen der inländischen Eisenbahnunternehmer

- für ausländische Eisenbahnen

- in den Gemeinschaftsbahnhöfen, Betriebswechselbahnhöfen und Grenzbetriebsstrecken.

Grenzbetriebsstrecken sind jene Strecken, die zwischen der österreichischen Staatsgrenze und dem inländischen Grenzbahnhof liegen.

6.1.6.3. Leistungen an ausländische Vertretungsbehörden und ihre im diplomatischen und berufskonsularischen Rang stehenden Mitglieder sowie an NATO-bestimmte Streitkräfte

736

§ 6 Abs. 1 Z 6 lit. c UStG 1994 befreit unter bestimmten Voraussetzungen Lieferungen und sonstige Leistungen (ausgenommen die Lieferung neuer Fahrzeuge) an begünstigte Empfänger in einem anderen Mitgliedstaat und Streitkräfte, die an einer Verteidigungsanstrengung außerhalb ihres Mitgliedstaats teilnehmen, die zur Durchführung einer Tätigkeit der Union im Rahmen der Gemeinsamen Sicherheits- und Verteidigungspolitik (GSVP) unternommen wird. Diese Bestimmung entspricht Art. 151 MwSt-RL 2006/112/EG.

6.1.6.3.1. Begünstige Empfänger

737

Begünstigte Empfänger sind die im Gebiet eines anderen Mitgliedstaates errichteten

- ständigen diplomatischen Missionen,

- berufskonsularischen Vertretungen,

- zwischenstaatlichen Einrichtungen wie zB die Europäische Kommission, sowie

- die Mitglieder der genannten Einrichtungen; weiters

- die im Gebiet eines anderen Mitgliedstaates stationierten NATO-Streitkräfte, wobei es sich jedoch nicht um die Streitkräfte dieses Mitgliedstaates handeln darf (zB bei Lieferungen an in Deutschland stationierte NATO-Streitkräfte darf es sich nicht um deutsche NATO-Streitkräfte handeln),

- die Streitkräfte anderer Mitgliedstaaten, wenn diese Streitkräfte an einer Verteidigungsanstrengung teilnehmen, die zur Durchführung einer Tätigkeit der Union im Rahmen der GSVP unternommen wird und, wenn die Umsätze entweder für den Gebrauch oder Verbrauch durch die Streitkräfte anderer Mitgliedstaaten oder ihr ziviles Begleitpersonal oder für die Versorgung ihrer Kasinos oder Kantinen bestimmt sind, sowie

- die im Gebiet eines anderen Mitgliedstaates stationierten Streitkräfte eines Mitgliedstaates, wenn diese Streitkräfte an einer Verteidigungsanstrengung teilnehmen, die zur Durchführung einer Tätigkeit der Union im Rahmen der GSVP unternommen wird und, wenn die Umsätze für den Gebrauch oder Verbrauch durch die Streitkräfte eines anderen Mitgliedstaats als die des Bestimmungsmitgliedstaats selbst oder ihr ziviles Begleitpersonal oder für die Versorgung ihrer Kasinos oder Kantinen bestimmt sind.

6.1.6.3.2. Voraussetzungen für die Steuerbefreiung

738

Der Umfang der Befreiung richtet sich nach dem Recht des anderen Mitgliedstaates (Aufnahmemitgliedstaates). Zu diesem Zweck hat der Abnehmer dem leistenden Unternehmer eine Bescheinigung auf amtlichem Vordruck vorzulegen. Diese Bescheinigung wird von der zuständigen Behörde des Aufnahmemitgliedstaates ausgestellt und dient dem Unternehmer als Nachweis für die Qualifikation des Abnehmers und den Umfang der Befreiung. Zur Vereinfachung des Bestätigungsverfahrens können die Aufnahmestaaten bestimmte Einrichtungen von der Verpflichtung befreien, einen Sichtvermerk der zuständigen Behörde einzuholen. In diesem Fall tritt an die Stelle des Sichtvermerkes eine Eigenbestätigung der Einrichtung, in der auf die entsprechende Genehmigung (Datum und Aktenzeichen) hinzuweisen ist.

739

Die Mitgliedstaaten verwenden ein einheitliches Formular als amtlichen Vordruck. Im Anhang 3 findet sich ein Muster dieses Formulares samt Erläuterungen in deutscher Sprache.

Die gemäß § 6 Abs. 1 Z 6 lit. c UStG 1994 steuerfreien Umsätze sind nicht in die ZM aufzunehmen.

Beispiel:

Die amerikanische Botschaft in Madrid bestellt bei einem nur in Österreich niedergelassenen Händler Büromöbel. Die zuständige Behörde in Spanien bescheinigt auf amtlichem Vordruck, dass die Voraussetzungen für die Steuerbefreiung nach spanischem Recht vorliegen. Die Botschaft übermittelt diese Bestätigung dem österreichischen Unternehmer, der die Möbel nach Spanien versendet.

Lösung:

Unter den Voraussetzungen des Art. 3 Abs. 5 UStG 1994 ist die Lieferung in Österreich steuerbar. Dies setzt voraus, dass der österreichische Unternehmer weder die Umsatzgrenze iSd Art. 3 Abs. 5 UStG 1994 (bis 30.6.2021: spanische Lieferschwelle) überschreitet noch auf ihre Anwendung verzichtet. Die Lieferung kann jedoch gemäß § 6 Abs. 1 Z 6 lit. c UStG 1994 steuerfrei belassen werden. Bei Überschreiten der Umsatzgrenze iSd Art. 3 Abs. 5 UStG 1994 (bis 30.6.2021: Lieferschwelle) oder Verzicht auf deren Anwendung ist der Umsatz in Österreich nicht steuerbar.

740

Die Staatsbürgerschaft des begünstigten Empfängers ist für die Anwendung der Befreiungsbestimmung ohne Bedeutung. Es kann demnach auch ein österreichischer Botschafter, der in einem anderen Mitgliedstaat akkreditiert ist, Leistungen steuerfrei aus Österreich beziehen, wenn eine entsprechende Bescheinigung vorliegt.

Beispiel:

Der österreichische Botschafter in Paris kauft anlässlich eines Winterurlaubes in Österreich eine Schiausrüstung im Wert von 700 Euro und legt dem Unternehmer eine Bescheinigung vor, dass er zum steuerfreien Bezug dieser Gegenstände berechtigt ist. Die Lieferung kann gemäß § 6 Abs. 1 Z 6 lit. c UStG 1994 steuerfrei belassen werden.

741

Mitglieder internationaler Organisationen, die von den Behörden des Aufnahmelandes als solche anerkannt sind, können Lieferungen von Gegenständen und Dienstleistungen steuerfrei erhalten. Die Grenzen und Bedingungen dafür sind in den internationalen Übereinkommen über die Gründung dieser Einrichtung oder in den Sitzabkommen festgelegt. Der Leistungsempfänger weist mit Aushändigung einer vom Sitzmitgliedstaat ausgestellten Bescheinigung dem leistenden Unternehmer nach, dass er zum steuerfreien Bezug der dort genannten Waren bzw. Dienstleistungen berechtigt ist.

6.1.6.3.3. Leistungen aus anderen Mitgliedstaaten an diplomatische und konsularische Einrichtungen sowie internationale Organisationen in Österreich

742

Grundlage für die Steuerbefreiung ist Art. 151 MwSt-RL 2006/112/EG (Art. 15 Abs. 10 6. MWSt-RL), der Umfang richtet sich nach österreichischem Recht. Die für den Nachweis der Steuerbefreiung im anderen Mitgliedstaat erforderliche Bescheinigung (Formular U 100) stellt das Bundesministerium für europäische und internationale Angelegenheiten aus.

6.1.6.3.4. Leistungen an diplomatische und konsularische Einrichtungen sowie internationale Organisationen und deren Mitglieder im Drittland

743

Diese fallen nicht unter § 6 Abs. 1 Z 6 lit. c UStG 1994, sondern können nach § 7 UStG 1994 steuerfrei sein.

6.1.6.3.5. Leistungen an diplomatische und konsularische Einrichtungen sowie internationale Organisationen und deren Mitglieder in Österreich sowie an sonstige völkerrechtlich Privilegierte

744

Diese Leistungen können ebenfalls nicht nach § 6 Abs. 1 Z 6 lit. c UStG 1994 steuerfrei belassen werden, sondern sind in Österreich steuerbar und steuerpflichtig. Bei der Lieferung von Kraftfahrzeugen und der Vermietung von Grundstücken siehe jedoch Rz 747a. Die begünstigten Empfänger haben jedoch die Möglichkeit, die Vergütung der Umsatzsteuer nach dem BGBl. I Nr. 71/2003 idgF (BG über die internationale Steuervergütung, Internationales Steuervergütungsgesetz – IStVG) zu beantragen.

Ist aufgrund völkerrechtlicher Verpflichtung oder durch Einräumung von Vorrechten und Befreiungen durch Bundesgesetz oder Verordnung eine Steuervergütung erforderlich, kommt das IStVG sinngemäß zur Anwendung, insoweit dazu das Verfahren nicht geregelt ist. Internationale Einrichtungen im Sinne des Amtssitzgesetzes, BGBl. I Nr. 54/2021, werden dabei ausländischen Vertretungsbehörden gleichgestellt.

Zuständige Behörde ist das Finanzamt für Großbetriebe.

Ausländische Vertretungsbehörden im Sinne dieses Gesetzes sind diplomatische und berufskonsularische Vertretungen sowie ständige Vertretungen bei internationalen Organisationen, die ihren Amtssitz in Österreich haben.

745

Vergütet wird USt für Lieferungen und sonstige Leistungen an

- ausländische Vertretungsbehörden, die sie ausschließlich für ihren amtlichen Gebrauch erhalten haben,

- die im diplomatischen oder berufskonsularischen Rang stehenden Mitglieder dieser Behörden, die für ihren persönlichen Gebrauch bestimmt sind,

- Internationale Einrichtungen im Sinne des Amtssitzgesetzes, BGBl. I Nr. 54/2021.

746

Für das einzelne Mitglied ist die Vergütung im Kalenderjahr mit 2.900 Euro begrenzt. Keinen Anspruch haben Personen, die Angehörige der Republik Österreich oder in ihr ständig ansässig sind. Das Entgelt zuzüglich der USt muss mindestens 73 Euro betragen. Werden mehrere Leistungen in einer Rechnung abgerechnet, so ist das Gesamtentgelt maßgeblich.

In den Fällen des Zutreffens des § 6 Abs. 1 Z 6 lit. d UStG 1994 (siehe Rz 747a) besteht kein Anspruch auf Vergütung nach dem IStVG.

Der Antrag auf Vergütung ist durch die ausländische Vertretungsbehörde bzw. durch die internationale Organisation auf dem amtlichen Vordruck (Formular U 41 bzw. U 43) beim Finanzamt für Großbetriebe einzureichen.

Für Diplomaten besteht die Möglichkeit einer pauschalen Vergütung.

6.1.6.3.6. Leistungen an Streitkräfte, die an einer Verteidigungsanstrengung außerhalb ihres Mitgliedstaats teilnehmen, die zur Durchführung einer Tätigkeit der Union im Rahmen der GSVP unternommen wird

746a

Die Befreiungen gemäß § 6 Abs. 1 Z 6 lit. c dritter und vierter Teilstrich UStG 1994 gelten nur für Situationen, in denen die Streitkräfte Aufgaben wahrnehmen, die unmittelbar mit einer Verteidigungsanstrengung im Rahmen der GSVP verbunden sind. Sie finden keine Anwendung auf zivile Missionen im Rahmen der GSVP. Gegenstände oder Dienstleistungen, die für den Gebrauch oder Verbrauch durch Zivilpersonal bereitgestellt werden, fallen daher nur dann unter die Ausnahmen, wenn es sich um das zivile Begleitpersonal von Streitkräften handelt, die Aufgaben ausführen, welche unmittelbar mit einer Verteidigungsanstrengung im Rahmen der GSVP außerhalb ihres Mitgliedstaats zusammenhängen. Aufgaben, zu deren Erfüllung ausschließlich Zivilpersonal oder zivile Fähigkeiten eingesetzt werden, werden nicht als Verteidigungsanstrengungen betrachtet. Unter keinen Umständen gelten die Befreiungen auch für Gegenstände oder Dienstleistungen, die die Streitkräfte für den Gebrauch oder Verbrauch durch die Truppen oder das Zivilpersonal erwerben, das sie innerhalb ihres eigenen Mitgliedstaats begleitet.

Unter Verteidigungsanstrengungen, die zur Durchführung einer Tätigkeit der Union im Rahmen der GSVP unternommen werden, fallen militärische Missionen und Operationen, Tätigkeiten von Gefechtsverbänden, der gegenseitige Beistand, Projekte im Rahmen der Ständigen Strukturierten Zusammenarbeit sowie Tätigkeiten der Europäischen Verteidigungsagentur. Darunter fallen jedoch nicht Tätigkeiten im Rahmen der Solidaritätsklausel nach Art. 222 AEUV und andere bilaterale oder multilaterale Tätigkeiten der Mitgliedstaaten, die nicht mit Verteidigungsanstrengungen, die zur Durchführung einer Tätigkeit der Union im Rahmen der GSVP unternommen werden, in Zusammenhang stehen.

Die Bescheinigung über die Befreiung von der Mehrwertsteuer erfolgt entsprechend der unmittelbar anzuwendenden Durchführungsverordnung (EU) 2022/432.

6.1.6.3.7. Lieferungen neuer KFZ an begünstigte Einrichtungen und deren Mitglieder in anderen Mitgliedstaaten

747

Lieferungen neuer KFZ an begünstigte Empfänger in anderen Mitgliedstaaten fallen nicht unter die Steuerbefreiung des § 6 Abs. 1 Z 6 lit. c UStG 1994. Hier sind die allgemeinen Bestimmungen über die innergemeinschaftliche Lieferung neuer Fahrzeuge anzuwenden. Die innergemeinschaftliche Lieferung ist steuerfrei und der Erwerb im Bestimmungsland steuerbar.

6.1.6.4. Leistungen an ausländische Vertretungsbehörden und ihre im diplomatischen und berufskonsularischen Rang stehenden Mitglieder in Österreich

747a

§ 6 Abs. 1 Z 6 lit. d UStG 1994 befreit unter bestimmten Voraussetzungen die Lieferung von Kraftfahrzeugen und die Vermietung von Grundstücken an begünstigte Empfänger sowie die Vermittlung dieser Umsätze (§ 6 Abs. 1 Z 5 lit. a UStG 1994).

6.1.6.4.1. Begünstigte Empfänger

Zu den begünstigten Empfängern zählen

- diplomatische Missionen,

- berufskonsularische Vertretungen,

- internationale Einrichtungen im Sinne des Amtssitzgesetzes, BGBl. I Nr. 54/2021,

- ständige Vertretungen bei internationalen Organisationen, die ihren Amtssitz in Österreich haben, sowie

- die im diplomatischen oder berufskonsularischen Rang stehenden Mitglieder der genannten Einrichtungen.

6.1.6.4.2. Voraussetzung für die Steuerbefreiung

Die Voraussetzungen für die Steuerbefreiung müssen vom Unternehmer durch eine vom Bundesministerium für auswärtige Angelegenheiten nach amtlichem Vordruck ausgestellte, ihm vom Abnehmer (Käufer/Mieter) auszuhändigende Bescheinigung nachgewiesen werden (U 45 Antrag auf Steuerbefreiung für ein Kraftfahrzeug, U 46 Antrag auf Steuerbefreiung im Zusammenhang mit Grundstücksvermietung).

6.1.6.4.3. Lieferung eines Kraftfahrzeuges

Der Begriff Kraftfahrzeug richtet sich nach dem Kraftfahrgesetz. Darunter fallen insbesondere PKW, Kombis und Motorräder. Nicht darunter fallen insbesondere Anhänger, Flugzeuge und Boote. Die Befreiung erstreckt sich nicht auf die Miete (Leasing) von Kraftfahrzeugen.

Im Falle der Anwendung der Differenzbesteuerung ist eine Steuerbefreiung nicht möglich.

Für Kraftfahrzeuge, die gemäß § 6 Abs. 1 Z 6 lit. d UStG 1994 steuerfrei geliefert wurden, gilt die jeweilige Sperrfrist nach § 93 Abs. 1 ZollR-DG, die mindestens zwei Jahre beträgt. Aus anderen diesbezüglichen Rechtsvorschriften oder aufgrund von Gegenseitigkeit können sich auch längere Sperrfristen ergeben.

Im Falle eines Verleihs, einer Verpfändung, Vermietung, Veräußerung oder Überlassung des steuerfrei gelieferten Kraftfahrzeuges innerhalb dieser Sperrfrist bleibt die Steuerbefreiung hinsichtlich des Lieferers zwar aufrecht, die Umsatzsteuer wird jedoch gemäß § 5 Abs. 2 IStVG beim begünstigten Empfänger (mittels Formular U47 Anmeldung der Entrichtung der Umsatzsteuer für ein Diplomaten-KFZ) nacherhoben.

6.1.6.4.4. Vermietung von Grundstücken

Der Begriff „Grundstücke“ entspricht dem des § 6 Abs. 1 Z 16 UStG 1994, der Begriff „Grundstücke für Wohnzwecke“ dem des § 10 Abs. 2 Z 3 lit. a UStG 1994. Die Steuerbefreiung nach § 6 Abs. 1 Z 6 lit. d UStG 1994 hat Vorrang gegenüber der Steuerbefreiung nach § 6 Abs. 1 Z 16 UStG 1994.

Zum Grundstücksbegriff ab 1.1.2017 siehe Rz 639v.

6.1.6.4.4.1. Die Vermietung von Grundstücken ohne Wohnzwecke

Die Vermietung von Grundstücken (ohne Wohnzwecke) umfasst auch die Vermietung von Räumlichkeiten und Plätzen für das Abstellen von Fahrzeugen aller Art (gleichgültig, ob sie mit dem Gebäude vermietet werden oder ob es sich zB um die Anmietung eines Garagenplatzes in einer Tiefgarage handelt).

6.1.6.4.4.2. Die Vermietung von Grundstücken für Wohnzwecke

Die Vermietung von Grundstücken für Wohnzwecke umfasst auch die Lieferung von Wärme. Nicht unter die Vermietung für Wohnzwecke fällt die mit der Wohnung mitvermietete Garage (siehe Rz 1191). Im Rahmen des § 6 Abs. 1 Z 6 lit. d UStG 1994 kann (zur Vermeidung eines Verwaltungsaufwandes, da die Umsatzsteuer sonst im Vergütungsverfahren geltend gemacht werden müsste) auch das Entgelt für die Garagenplätze, wenn diese mit der Wohnung mitvermietet werden, steuerfrei belassen werden. Das gilt jedoch nicht für Garagenplätze, die von Dritten angemietet werden.

6.1.6.4.4.3. Umfang der Befreiung

Befreit ist das Entgelt, das der Mieter für die Vermietung des Grundstückes an ihn aufzuwenden hat. Dazu gehören neben dem Hauptmietzins und den Betriebskosten auch Entgeltsteile, die auf unselbständige Nebenleistungen entfallen (zB Aufzugsbenützung und die vom Vermieter – nicht jedoch von einem Dritten – an ihn erbrachte Lieferung von Wärme).

Keine unselbständige Nebenleistung zur Vermietung von Grundstücken von Wohnzwecken sind vom Vermieter weiterverrechnete Kosten für Gas und Strom. Auch Entgeltsteile, die auf die mitvermieteten Einrichtungsgegenstände entfallen, sind grundsätzlich nicht von der Steuerbefreiung erfasst.

6.1.6.4.4.4. Dauer der Befreiung

Die Steuerbefreiung gilt nur für den in der Bescheinigung angegebenen Zeitraum, längstens jedoch für die Dauer des Mietverhältnisses mit der in der Bescheinigung genannten Einrichtung bzw. Person.

6.1.6.5. Leistungen an die Europäische Kommission oder eine nach dem Unionsrecht geschaffene Agentur oder Einrichtung iZm der Bekämpfung der COVID-19-Pandemie

747b

§ 6 Abs. 1 Z 6 lit. e UStG 1994 befreit unter bestimmten Voraussetzungen Leistungen, die von der Europäischen Kommission oder von einer nach dem Unionsrecht geschaffenen Agentur oder Einrichtung eingeführt oder an diese geliefert werden, sofern die Kommission oder eine solche Agentur oder Einrichtung diese Gegenstände oder Dienstleistungen in Wahrnehmung der ihr durch das Unionsrecht übertragenen Aufgaben erwirbt, um auf die COVID-19-Pandemie zu reagieren. Voraussetzung ist, dass diese Gegenstände entweder unmittelbar oder zu einem späteren Zeitpunkt von der Europäischen Kommission oder einer solchen Agentur oder Einrichtung für Zwecke der unentgeltlichen Weiterlieferung verwendet werden. Gleiches gilt sinngemäß für sonstige Leistungen.

Diese Bestimmung entspricht Art. 151 Abs. 1 Unterabsatz 1 lit. ab MwSt-RL 2006/112/EG.

Die Steuerbefreiung gilt für Umsätze, die nach dem 31.12.2020 erbracht oder ausgeführt werden.