15.6.6.2 Ermittlung des zuzurechnenden Verlustes

1079

Ab der Veranlagung 2012 sind gemäß § 9 Abs. 6 Z 6 KStG 1988 Verluste von ausländischen Gruppenmitgliedern nach § 5 Abs. 1 EStG 1988 und den übrigen relevanten Bestimmungen des EStG 1988 und KStG 1988 zu ermitteln, können aber höchstens im Ausmaß des nach ausländischem Steuerrecht ermittelten Verlustes zugerechnet werden. Das auf österreichisches Steuerrecht umgerechnete Ergebnis wird daher mit dem ausländischen Verlust „gedeckelt“. Das bedeutet:

- Zurechenbar ist höchstens der nach ausländischem Steuerrecht ermittelte Verlust.

- Liegt nach ausländischem Steuerrecht ein Gewinn vor, erübrigt sich eine weitere Umrechnung; es kann zu keiner Verlustzurechnung kommen.

Beispiel:

Zur Unternehmensgruppe gehört das ausländische Gruppenmitglied X. Im Jahr 01 erwirtschaftet X nach österreichischem Steuerrecht einen Verlust von 50, nach dem Steuerrecht des Ansässigkeitsstaates einen Gewinn in Höhe von 100, weil das ausländische Steuerrecht den Ansatz bestimmter Rückstellungen nicht zulässt. Aufgrund des „Verlustdeckels“ können im Jahr 1 keine Verluste zugerechnet werden.

Fortsetzung:

Im Jahr 01 erwirtschaftet X nach österreichischem Steuerrecht einen Gewinn in Höhe von 30, nach dem Steuerrecht des Ansässigkeitsstaates einen Verlust von 120, weil nun die nach österreichischem Recht rückzustellenden Aufwendungen schlagend werden. Da somit nach inländischem Steuerrecht kein Verlust vorliegt, kommt es auch im Jahr 02 zu keiner Verlustzurechnung.

1080

Die Zurechnung von Verlusten ausländischer Gruppenmitglieder entspricht grundsätzlich der Berücksichtigung ausländischer Betriebsstättenverluste nach § 2 Abs. 8 EStG 1988 (siehe EStR 2000 Rz 187 ff; zu „Tax Holidays“ siehe EStR 2000 Rz 211): Um Doppelverlustverwertungen zu vermeiden, erfolgt wie bei der regulären Nachversteuerung ausländischer Betriebsstättenverluste auch in der Unternehmensgruppe eine „Nachversteuerung“ (nachträgliche Gewinnzurechnung siehe Rz 1086 ff), wenn im Ausland die ausländischen Verluste mit ausländischen Gewinnen verrechnet werden bzw. verrechnet werden könnten (Ermittlung nach ausländischem Recht). Durch das AbgÄG 2014 ergeben sich jedoch Unterschiede bei der Verlustberücksichtigung und Nachversteuerung zwischen ausländischen Betriebsstättenverlusten und Verlusten ausländischer Gruppenmitglieder: Die Berücksichtigung ausländischer Betriebsstättenverluste, die aus Staaten ohne umfassende Amtshilfe stammen, ist – anders als bei der Gruppenbesteuerung – nach wie vor möglich (§ 2 Abs. 8 Z 3 EStG 1988; dazu EStR 2000 Rz 198), jedoch erfolgt eine zwingende Nachversteuerung spätestens drei Jahre nach deren Berücksichtigung, wenn bis dahin noch keine „reguläre“ Nachversteuerung stattgefunden hat (§ 2 Abs. 8 Z 4 EStG 1988; dazu EStR 2000 Rz 212 ff).

1081

Bei erstmaliger Aufnahme des Gruppenmitgliedes in die Unternehmensgruppe ist nach VwGH eine unter Beachtung der zwingenden österreichischen steuerlichen Vorschriften erstellte Eröffnungsbilanz für sämtliche aktiv- und passivseitige Wirtschaftsgüter Ausgangswert für die Verlustzurechnung. Daher ist ein ausländischer Bilanzansatz insoweit zu adaptieren, als dieser gegen zwingendes österreichisches Steuerrecht verstößt (VwGH 29.6.2016, 2013/15/0253).

In der Vergangenheit wurde eine – dem österreichischen Steuerrecht entsprechende – fiktive Eröffnungsbilanz idR nicht erstellt und wäre auch nur mit unverhältnismäßigem Aufwand möglich. Daher bestehen keine Bedenken, im Wege einer Schätzung als Ausgangswert für die Verlustumrechnung den bei Aufnahme der ausländischen Körperschaft in die Unternehmensgruppe noch vorhandenen ausländischen steuerlichen Buchwert (dh. der konkreten ausländischen Steuerbilanz) heranzuziehen.

1082

Bei der laufenden Umrechnung des ausländisches Ergebnisses auf inländisches Steuerrecht ist nach VwGH grundsätzlich von einer Maßgeblichkeit der unternehmensrechtlichen Grundsätze ordnungsmäßiger Buchführung der im Ausland nach ausländischem Bilanzrecht tatsächlich zu führenden Bücher auszugehen (VwGH 16.9.2015, 2012/13/0042). Dabei gehen aber zwingende Vorschriften des österreichischen Steuerrechts den ausländischen unternehmensrechtlichen Grundsätzen ordnungsmäßiger Buchführung vor.

Sieht das ausländische Unternehmensrecht Wahlrechte vor, besteht eine Bindung an die im Ausland getroffene Entscheidung. Steht der Ausübung oder Nichtausübung eines nach den Vorschriften des ausländischen Unternehmensrechts bestehenden Wahlrechts hingegen zwingendes inländisches Steuerrecht entgegen, kommt es – dem allgemeinen Maßgeblichkeitsvorbehalt des § 5 Abs. 1 EStG 1988 entsprechend – zu einer Durchbrechung der Maßgeblichkeit.

Beispiel:

Das ausländische Unternehmensrecht sieht ein Zuschreibungswahlrecht für eine im Anlagevermögen gehaltene Beteiligung des ausländischen Gruppenmitgliedes vor. Von diesem Zuschreibungswahlrecht wurde im Ausland nicht Gebrauch gemacht.

Die unterlassene Ausübung des Zuschreibungswahlrechts ist auch für die steuerliche Gewinnermittlung bindend, weil dem keine zwingende Vorschrift des inländischen Steuerrechts entgegensteht.

Bei der laufenden Umrechnung bestehen jedoch keine Bedenken, ausgehend vom ausländischen Steuerrecht (dh. der konkreten ausländischen „Steuerbilanz“) das ausländische Ergebnis des Gruppenmitglieds jährlich im Wege einer „Mehr-Weniger-Rechnung“ (Korrekturrechnung) auf eine dem inländischen Steuerrecht entsprechende Bemessungsgrundlage umzurechnen.

Wird für Umrechnungszwecke das ausländische Unternehmensrecht bzw. ein internationaler Einzelabschluss nach IAS/IFRS herangezogen, bestehen keine Bedenken, das ausländische unternehmensrechtliche Ergebnis des Gruppenmitglieds jährlich lediglich hinsichtlich jener Bilanzpositionen „umzurechnen“, bei denen sich aufgrund der Bewertungs- und Bilanzierungsvorschriften des ausländischen Unternehmensrechts bzw. der internationalen Rechnungslegungsstandards wesentliche Unterschiede zum österreichischen Steuerrecht ergeben (siehe dazu die Information des BMF zur Ergebnisumrechnung von IAS/IFRS-Einzelabschlüssen ausländischer Gruppenmitglieder vom 4. Februar 2014, BMF-010203/0023-VI/6/2014). Die nachvollziehbare Umrechnung auf inländisches Steuerrecht hat durch das am ausländischen Gruppenmitglied ausreichend finanziell beteiligte inländische Gruppenmitglied bzw. den Gruppenträger zu erfolgen, wobei eine vollständige Dokumentation der erklärten ausländischen Verluste zu erfolgen hat.

1082a

Bei der steuerlichen Gewinnermittlung ist ua. Folgendes zu berücksichtigen:

- Hinsichtlich ausländischer Betriebsstätten eines ausländischen Gruppenmitgliedes sind die Regelungen des § 2 Abs. 8 EStG 1988 in Verbindung mit § 7 Abs. 2 KStG 1988 und des § 10 KStG 1988 anzuwenden. Eine ausländische Betriebsstätte des ausländischen Gruppenmitgliedes liegt nur dann vor, wenn sich die Betriebsstätte weder in Österreich noch im Ansässigkeitsstaat des ausländischen Gruppenmitgliedes befindet.

- Eine internationale Schachtelbeteiligung des ausländischen Gruppenmitgliedes im Sinne des § 10 Abs. 2 KStG 1988 ist dann anzunehmen, wenn das Gruppenmitglied und ihre Tochterbeteiligung in unterschiedlichen Staaten ansässig sind. Die Option zur Steuerwirksamkeit der internationalen Schachtelbeteiligung gemäß § 10 Abs. 3 Z 1 KStG 1988 kann vom unmittelbar in ausreichendem Ausmaß beteiligten Gruppenmitglied bzw. Gruppenträger nur dann ausgeübt werden, wenn die Beteiligung während des Bestehens der Unternehmensgruppe angeschafft wird.

- Es sind auch die Regelungen über abzugsfähige und nicht abzugsfähige Aufwendungen der §§ 11 und 12 KStG 1988 anzuwenden. Sollte die ausländische Körperschaft auf Grund einer nicht über 50-prozentigen Beteiligung an einer weiteren Körperschaft zur Gruppenzugehörigkeit dieser Körperschaft beitragen, bleiben Teilwertabschreibungen auf die Beteiligung an dieser Körperschaft bei der Verlustermittlung außer Ansatz.

- Die Geltendmachung von Forschungsprämien nach § 108c EStG 1988 kommt bei einem ausländischen Gruppenmitglied nicht zum Tragen, weil dieses als selbständige ausländische Rechtspersönlichkeit nicht dem österreichischen Steuerrecht unterliegt.

1083

Die Anwendung der nationalen Vorschriften bei der Verlustzurechnung erstreckt sich ua. auch auf die Gläubiger- und Empfängerbenennung gemäß § 162 BAO oder auf Doppelbesteuerungsabkommen; sollte daher Österreich mit dem Betriebsstättenstaat des ausländischen Gruppenmitglieds ein (abweichendes) Doppelbesteuerungsabkommen abgeschlossen haben, kommt das von Österreich abgeschlossene DBA zur Anwendung (zB deutsches Gruppenmitglied hat Betriebsstätte in den USA, für Zwecke der Umrechnung ist das DBA Österreich-USA und nicht das DBA Deutschland-USA anzuwenden).

15.6.6.3 Ermittlung des berücksichtigbaren Verlustes

1084

Bei Verlusten ausländischer Gruppenmitglieder ist gemäß § 9 Abs. 6 Z 6 KStG 1988 idF AbgÄG 2014 zwischen zuzurechnenden und im Jahr der Verlustzurechnung sofort berücksichtigbaren Verlusten zu unterscheiden:

- Ergibt die Umrechnung einen Verlust, ist dieser der ausreichend beteiligten Mitgliedskörperschaft im Ausmaß der Beteiligungen aller am ausländischen Gruppenmitglied unmittelbar beteiligten Gruppenmitglieder einschließlich eines unmittelbar beteiligten Gruppenträgers zuzurechnen; Obergrenze des zuzurechnenden Verlustes ist ab der Veranlagung 2012 der nach ausländischem Steuerrecht ermittelte Verlust des betreffenden Wirtschaftsjahres (§ 9 Abs. 6 Z 6 erster Satz KStG 1988 idF AbgÄG 2014). Der umgerechnete Verlust kann aber nur dann zugerechnet werden, wenn der ausländische steuerliche Verlust nicht schon im betreffenden Jahr verrechnet wird (zB ausländischer Verlustrücktrag).

- Ab der Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 ist im Hinblick auf die Berücksichtigung von zuzurechnenden Verlusten eine 75%-Verwertungsgrenze anzuwenden (§ 26c Z 46 KStG 1988). Danach können zuzurechnende Verluste sämtlicher ausländischer Gruppenmitglieder höchstens im Ausmaß von 75% der Summe der eigenen Einkommen (siehe Rz 1060) sämtlicher unbeschränkt steuerpflichtiger Gruppenmitglieder sowie des Gruppenträgers berücksichtigt werden (§ 9 Abs. 6 Z 6 zweiter Satz KStG 1988 idF AbgÄG 2014). Soweit aufgrund der 75%-Verwertungsgrenze ausländische zuzurechnende Verluste im Jahr der Verlustzurechnung unberücksichtigt bleiben, gehen sie in den Verlustvortrag des Gruppenträgers ein und können in Folgejahren unter Berücksichtigung der 75%-Vortragsgrenze des § 8 Abs. 4 Z 2 lit. b KStG 1988 vom zusammengefassten Gruppenergebnis abgezogen werden.

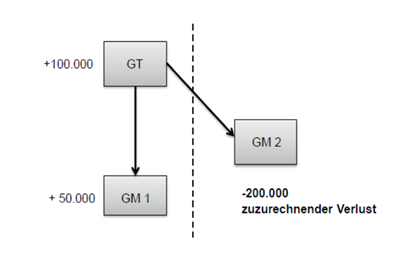

Beispiel:

Eine Unternehmensgruppe besteht aus dem inländischen Gruppenträger GT, dem inländischen Gruppenmitglied GM1 sowie dem ausländischen Gruppenmitglied GM2. Sowohl der Gruppenträger als auch die beiden Gruppenmitglieder bilanzieren zum 31.12. Das eigene Einkommen von GT beträgt zum 31.12.2015 100.000 Euro, das eigene Einkommen von GM1 50.000 Euro, der Verlust von GM2 beträgt nach ausländischem Recht 250.000, umgerechnet auf inländisches Recht 200.000; der zuzurechnende Verlust von GM2 beträgt somit 200.000.

Die Summe der eigenen Einkommen des Gruppenträgers und des inländischen Gruppenmitglieds beträgt 150.000. Der zuzurechnende ausländische Verlust (200.000) kann nur im Ausmaß von 75% der Summe der eigenen Einkommen, somit in Höhe von 112.500 (75% von 150.000), im laufenden Jahr berücksichtigt werden. Das zusammengefasste Ergebnis der Unternehmensgruppe beträgt somit 37.500. Die nicht berücksichtigbaren Verluste in Höhe von 87.500 können in Folgejahren unter Berücksichtigung der 75%-Vortragsgrenze des § 8 Abs. 4 Z 2 lit. b KStG 1988 vom zusammengefassten Gruppenergebnis abgezogen werden.

Da hinsichtlich der erstmaligen Anwendbarkeit der 75%-Verwertungsgrenze auf die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 abgestellt wird (§ 26c Z 46 KStG 1988), können von der Einschränkung der Verlustberücksichtigung auch bereits zu einem früheren Zeitpunkt entstandene ausländische Verluste betroffen sein, die aufgrund abweichender Bilanzstichtage in der Unternehmensgruppe erst in die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 oder später eingehen.

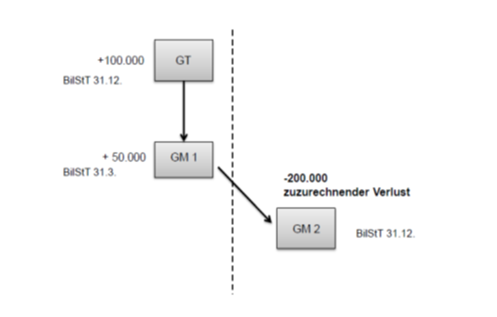

Beispiel Variante:

Der Gruppenträger sowie das ausländische Gruppenmitglied GM2 bilanzieren zum 31.12., das inländische Gruppenmitglied GM1 zum 31.3. Zum Bilanzstichtag 31.12.2014 beträgt der zuzurechnende Verlust von GM2 200.000.

Der Verlust von GM2 ist dem unmittelbar beteiligten Gruppenmitglied GM1 mit 31.12.2014, in weiterer Folge dem Gruppenträger – zeitlich verzögert – mit 31.3.2015 zuzurechnen. Sowohl das eigene Einkommen von GM1 als auch der zuzurechnende Verlust von GM2 gehen somit in die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 (Bilanzstichtag Gruppenträger 31.12.2015) ein, weshalb der zuzurechnende Verlust von GM2 nur im Ausmaß von 75% des inländischen Gruppeneinkommens, somit wie oben in Höhe von 112.500 bei der Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 berücksichtigt werden kann. Das zusammengefasste Gruppenergebnis beträgt somit 37.500. Der nicht berücksichtigbare Verlust in Höhe von 87.500 geht in den Verlustvortrag des Gruppenträgers ein und kann im Rahmen der Veranlagung des Gruppeneinkommens für das folgende Kalenderjahr 2016 unter Berücksichtigung der 75%-Vortragsgrenze vom zusammengefassten Ergebnis abgezogen werden.

1084a

Ist ein umgerechneter Verlust im Inland zu berücksichtigen oder geht er aufgrund der 75%-Verwertungsgrenze (siehe Rz 1084) in den Verlustvortrag des Gruppenträgers ein, ist in jedem Jahr zu prüfen, ob der ausländische steuerliche Verlust ganz oder teilweise verrechnet wird (siehe Rz 1086 ff). Wie bei der Verlustzurechnung ist auch bei der Nachversteuerung auf das Beteiligungsausmaß abzustellen. Somit sind zB bei einer 80%-Beteiligung 80% der im Ausland verwerteten Verluste nachzuversteuern. Die Nachversteuerung richtet sich nach ausländischem Abgabenrecht und ist auf die Höhe der zugerechneten Verluste begrenzt. Wie die Verlustzurechnung hat auch die Nachversteuerung bei jenem Gruppenmitglied (bzw. beim Gruppenträger) stattzufinden, das über die ausreichend finanzielle Verbindung am ausländischen Gruppenmitglied verfügt.

15.6.6.4 Verlusterklärung

1085

Die unter Berücksichtigung des Verlustdeckels (siehe Rz 1079) ermittelten zuzurechnenden Verluste des ausländischen Gruppenmitglieds finden beim ausreichend finanziell beteiligten inländischen Gruppenmitglied (bzw. Gruppenträger) ihren Niederschlag. Das inländische ausreichend finanziell beteiligte Gruppenmitglied oder der inländische ausreichend finanziell beteiligte Gruppenträger hat daher das Vorliegen eines zuzurechnenden Verlustes zu erklären (Formular K1g). Es ist Sache des inländischen ausreichend finanziell beteiligten Gruppenmitgliedes oder Gruppenträgers, die Glaubwürdigkeit der ausländischen Abschlüsse zu dokumentieren und im Rahmen der erhöhten Mitwirkungspflicht bei Auslandsbeziehungen den Umfang der verrechenbaren Auslandsverluste nachzuweisen.

Sollte die ausländische Abgabenbehörde den Verlust auf Grund einer Wiederaufnahme des Verfahrens ändern, dh. vermindern, streichen oder erhöhen, kann sich dies auf die Umrechnung nach österreichischem Recht auswirken, In jedem Fall ist aber eine Auswirkung auf die Nachversteuerung gegeben. Konsequenz ist einerseits eine Änderung des Feststellungsbescheides des Einkommens des Gruppenmitgliedes bzw. Gruppenträgers im Veranlagungsjahr, in das die ausländische Verlustberichtigung fällt, sofern sie zu einer Änderung des umgerechneten inländischen Verlustes führt, und folglich eine Änderung des entsprechenden Gruppenkörperschaftsteuerbescheides, andererseits eine geänderte Bemessungsgrundlage für die Nachversteuerung des ausländischen Verlustes.

Sollte die inländische Abgabenbehörde den umgerechneten steuerlichen Verlust ändern, weil die ausländische unternehmensrechtliche Grundlage fehlerhaft oder die Umrechnung unrichtig ist, wirkt sich dies wie jede Korrektur im Rahmen der Wiederaufnahme des Verfahrens auf die Besteuerung des Gruppenträgers aus.

15.6.6.5 Verlustnachversteuerung

15.6.6.5.1 Nachversteuerung während der Gruppenzugehörigkeit

1086

Die Nachversteuerung von zugerechneten ausländischen Verlusten hat zu erfolgen, wenn der ausländische Verlust mit ausländischen Gewinnen verrechnet wird oder verrechnet werden könnte (§ 9 Abs. 6 Z 6 KStG 1988 idF vor AbgÄG 2014 bzw. ab 1.1.2015 § 9 Abs. 6 Z 7 KStG 1988 idF AbgÄG 2014; siehe auch § 26c Z 46 KStG 1988). Besteht zB die Möglichkeit eines ausländischen Verlustrücktrages, hat insoweit eine Verlustzurechnung zu unterbleiben, weil Verlustzurechnung und Nachversteuerung zusammenfallen.

Als Nachweis für die Verluste bzw. Verlustverrechnung im Ansässigkeitsstaat des ausländischen Gruppenmitgliedes ist eine Übersetzung der Steuererklärung/en und des/der Steuerbescheide der ausländischen Finanzverwaltung vorzulegen. Bestehen Zweifel an der Richtigkeit, ist eine beglaubigte Übersetzung abzuverlangen.

Wurden für ein ausländisches Gruppenmitglied in Vorjahren Verluste erklärt, in der Gruppe berücksichtigt und bislang nicht nachversteuert, kann im ersten Folgejahr, in dem weder Verluste, noch Nachversteuerungsbeträge erklärt werden, davon ausgegangen werden, dass eine Verrechnung der ausländischen Verluste mit ausländischen Gewinnen erfolgt ist.

Beispiel:

Der inländische Gruppenträger ist zu 100% an der ausländischen I-AG beteiligt. In den Jahren 01, 02 und 03 erleidet die I-AG (nach inländischem Recht) einen Verlust von je 1.000, der dem inländischen Gruppenträger zugerechnet wird. Im Jahr 04 gibt der inländische Gruppenträger in der Steuererklärung für die I-AG weder Verluste, noch Nachversteuerungsbeträge an.

Es kann davon ausgegangen werden, dass die I-AG ihre Verluste im Jahr 04 vollständig mit Gewinnen verrechnen konnte. Daher wären 3.000 nachzuversteuern.

1087

Wurden ausländische Verluste in Folge der Umrechnung auf österreichisches Steuerrecht in niedrigerer Höhe (als nach ausländischem Steuerrecht) berücksichtigt und kommt es in Folgejahren zu einer teilweisen Verwertung dieser Verluste im Ausland, bildet der volle im Ausland verwertete Betrag die Basis für die Nachversteuerung im Inland (maximal bis zur Höhe des in Österreich berücksichtigten Betrages); eine anteilige Nachversteuerung ist nicht geboten. Zur Reihenfolge bei periodenfremden Verlusten siehe Rz 1091.

Beispiel:

Der inländische Gruppenträger ist zu 100% an der ausländischen I-AG beteiligt. Im Jahr 01 erleidet die I-AG nach inländischem Recht einen Verlust von 100, nach ausländischem Recht einen Verlust von 300 (der in den Verlustvortrag im Ausland eingeht). Es wird daher ein Verlust in Höhe von 100 im Rahmen der Unternehmensgruppe berücksichtigt. Im Jahr 02 kann die I-AG sodann einen Verlust in Höhe von 150 im Ausland verwerten.

Die Nachversteuerung im Jahr 02 ist im vollen Umfang von 100 vorzunehmen; eine anteilige Nachversteuerung (zB in Höhe von 50=100*150/300) kommt nicht in Betracht.

1088

Auch Umgründungen können zu einer Nachversteuerung führen. Geht das ausländische Gruppenmitglied umgründungsbedingt unter (Verschmelzung, Umwandlung oder Aufspaltung), ist zu unterscheiden: Im Falle einer Auslandsumgründung ist ein Ausscheiden im Sinne des § 9 Abs. 6 Z 7 KStG 1988 (bzw. im Sinne des § 9 Abs. 6 Z 6 KStG 1988 idF vor AbgÄG 2014) nicht gegeben, wenn der ausländische Rechtsnachfolger selbst ein Gruppenmitglied ist und bei ihm eine künftige Nachversteuerung vorgenommen werden kann (siehe auch UmgrStR 2002 Rz 352d).

In allen anderen Fällen (zB ausländischer Rechtsnachfolger selbst ist kein Gruppenmitglied) und bei grenzüberschreitenden Umgründungen ausländischer Gruppenmitglieder auf inländische Angehörige der Unternehmensgruppe liegt jedoch ein Fall des Ausscheidens des Mitgliedes mit Nachversteuerung vor (zur Verlustnachversteuerung am Beispiel der Importverschmelzung siehe UmgrStR 2002 Rz 352e; zum Übergang von ausländischen Verlusten siehe UmgrStR 2002 Rz 160a und 351a).

Im Falle von „grenzüberschreitenden“ Auslandsumgründungen (zB Verschmelzung zweier ausländischer Gruppenmitglieder in unterschiedlichen Staaten) entsteht für das übernehmende ausländische Gruppenmitglied eine ausländische Betriebsstätte, weshalb für Zwecke der Ergebnisumrechnung des übernehmenden ausländischen Gruppenmitglieds § 2 Abs. 8 EStG 1988 anzuwenden ist. Da in diesen Fällen eine künftige Nachversteuerung der auf die umgründungsbedingt entstandene Betriebsstätte übergegangenen Verlustvorträge im Inland nicht ausreichend sichergestellt ist, liegt ein Fall des Ausscheidens mit Nachversteuerung noch offener Verluste des übertragenden Gruppenmitgliedes vor.

Gehen Verlustvorträge eines ausländischen Gruppenmitglieds aufgrund von Vorschriften des ausländischen Rechts unter (zB aufgrund einer anlässlich eines Gesellschafterwechsels zur Anwendung kommenden Mantelkaufregelung), führt eine darauffolgende Auslandsumgründung (zB Verschmelzung) des ausländischen Gruppenmitglieds nicht zu einer Nachversteuerung im Sinne des § 9 Abs. 6 Z 7 KStG 1988, wenn diese künftig beim übernehmenden ausländischen Gruppenmitglied vorgenommen werden kann (siehe auch UmgrStR 2002 Rz 352d).

1089

Erfolgt im Ausland eine Vermögensübertragung mit einer Verlustvortragsverrechnung auf einen Rechtsnachfolger, ist dies ebenfalls (insoweit) ein Nachversteuerungstatbestand. Lediglich die umgründungsbedingte Übertragung des (Teil)Vermögens auf ein ausländisches Gruppenmitglied führt nur dann zur Nachversteuerung, wenn der Vorgang im Ausland zur Verlustverwertung führt. Der Nachversteuerungstatbestand kommt aber auch dann zum Zug, wenn das ausländische Mitglied ausländisches Vermögen nach dem UmgrStG auf die beteiligte Körperschaft überträgt.

1090

Steht ein ausländisches Gruppenmitglied seinerseits an der Spitze einer ausländischen nach ausländischem Abgabenrecht bestehenden „Gruppe“ oder „Organschaft“, können für Zwecke der Verlustzurechnung an das inländische Mitglied nur die sich aus der Umrechnung der eigenen (individuellen) Ergebnisse des ausländischen Gruppenmitglieds ergebenden Verluste berücksichtigt werden (siehe Rz 1013). Hinsichtlich der Nachversteuerung der ausländischen Verluste kommt hingegen der ausländischen „Gruppe“ Bedeutung zu. Denn sowie die Verluste des ausländischen Gruppenmitglieds im Ausland mit Gewinnen verrechnet werden, kommt es zur Nachversteuerung im Inland. Eine Verrechnung im Ausland liegt auch bei einer Verrechnung in der ausländischen „Gruppe“ vor. Werden daher zB die „hauseigenen“ Verluste des ausländischen Gruppenmitglieds sogleich mit Gewinnen in der ausländischen „Gruppe“ verrechnet, fallen Verlustzurechnung und Nachversteuerung zusammen und heben sich auf. Hat daher das ausländische Gruppenmitglied zB einen Verlust in Höhe von 100, kann es diesen aber, weil es auch Mitglied einer ausländischen Gruppe ist, mit Gewinnen einer anderen ausländischen (Gruppen-)Körperschaft verrechnen, kommt es zu keiner Verlustberücksichtigung in der inländischen Gruppe.

1091

Sollte ein ausländisches Gruppenmitglied Verlustvorträge sowohl aus der Vorgruppenzeit („ausländische Vorgruppenverluste“) als auch aus der Gruppenzeit haben, sind die Verlustvorträge im Sinne eines „first in – first out“-Verfahrens zu berücksichtigen. Es kommt daher erst dann zu einer Nachversteuerung, wenn die Verlustvorträge aus der Vorgruppenzeit aufgebraucht und die Verluste aus der Gruppenzeit verrechnet werden.

15.6.6.5.2 Verlustverrechnung bei Veränderung oder Beendigung der Gruppenzugehörigkeit

1092

Scheidet ein ausländisches Gruppenmitglied aus der Unternehmensgruppe vor vollständiger Nachversteuerung der zugerechneten Verluste aus, ist im Jahr des Ausscheidens ein Betrag in Höhe aller offenen, noch nicht nachversteuerten Verluste bei jenem inländischen Gruppenmitglied, dem die Verluste zugerechnet wurden, als Gewinn zuzurechnen. Ist das inländische Gruppenmitglied, dem die Verluste zugerechnet wurden, bereits vor dem Ausscheiden des ausländischen Gruppenmitglieds selbst aus der Gruppe ausgeschieden, geht die Nachversteuerungsverpflichtung für die noch nicht nachversteuerten Verluste auf den Gruppenträger über. Bei Ausscheiden des ausländischen Gruppenmitglieds kommt es jedenfalls und unabhängig davon zur Nachversteuerung, ob es bei aufrechter Mitgliedschaft (zB mangels Verwertbarkeit der Verluste im Ausland) zur Nachversteuerung gekommen wäre. Der Nachversteuerungsbetrag ist im Wirtschaftsjahr, in das der Zeitpunkt des Ausscheidens des ausländischen Gruppenmitglieds fällt, zu erfassen. Dabei erfolgt das Ausscheiden mit Ende jenes Wirtschaftsjahres, für das die Voraussetzungen der Gruppenbesteuerung hinsichtlich der betreffenden Beteiligungskörperschaft noch erfüllt sind (VwGH 27.11.2017, Ro 2017/15/0010-3).

Löst sich die Gruppe aufgrund eines unterjährigen Ereignisses rückwirkend zum letzten Bilanzstichtag auf und scheidet dadurch auch ein ausländisches Gruppenmitglied aus der Gruppe aus, ist der Nachversteuerungsbetrag im letzten Wirtschaftsjahr, in dem die Gruppe noch bestanden hat, zu erfassen.

1093

Eine Verminderung der Beteiligungsquote an einem ausländischen Gruppenmitglied (teilweise Beteiligungsveräußerung) führt zur entsprechenden Nachversteuerung, weil auch die (quotale) Zurechnung der ausländischen Verluste auf das Beteiligungsausmaß abstellt. Wäre das Beteiligungsausmaß immer schon niedriger gewesen (zB 51% statt 100%), wären auch nur die niedrigeren (aliquoten) Verluste zugerechnet worden. Dieser Zustand ist bei einer Verminderung der Beteiligungsquote herzustellen. Die Verminderung der Beteiligungsquote führt als Teilausscheiden zu einer teilweisen (aliquoten) Nachversteuerung.

1094

Im Falle des Untergangs (Liquidation oder Insolvenz) des ausländischen Gruppenmitglieds ist bei tatsächlichem und endgültigem Vermögensverlust der zuzurechnende Betrag um die während der Gruppenzugehörigkeit nicht steuerwirksamen Teilwertabschreibungen zu kürzen. Ein gezieltes Liquidieren ausländischer Gruppenmitglieder (ohne tatsächlichem und endgültigem Vermögensverlust) zur Vermeidung einer Nachversteuerung ist daher nicht möglich. Die Kürzung der Nachversteuerung bei Untergang lehnt sich an die Systematik von § 10 Abs. 3 KStG 1988 an. Bei Untergang mit tatsächlichem und endgültigem Vermögensverlust erfolgt eine Kürzung des zuzurechnenden (nachzuversteuernden) Betrages um die in der Gruppenzeit nicht steuerwirksamen Teilwertabschreibungen. Die Kürzung hängt nicht davon ab, ob nach § 10 Abs. 3 Z 1 KStG 1988 in die Steuerwirksamkeit optiert worden ist oder nicht. Der bei Ausscheiden zuzurechnende Betrag kann bis auf höchstens Null gekürzt werden.

Da das Liquidationsergebnis bei inländischen Gruppenmitgliedern nicht mehr innerhalb der Gruppe verrechenbar ist (VwGH 27.11.2017, Ro 2017/15/0010), und dies für ausländische Gruppenmitglieder gleichermaßen gilt, ist auch das ausländische Liquidationsergebnis nicht bei der Kürzung des Nachversteuerungsbetrages zu berücksichtigen. Eine Berücksichtigung finaler Verluste kommt daher ebenso wenig in Betracht.

Das ex lege Ausscheiden ausländischer Gruppenmitglieder mit 1.1.2015 aufgrund einer fehlenden umfassenden Amtshilfe (siehe dazu Rz 1013c) ist dem Ausscheiden aufgrund Untergangs nicht gleichzusetzen. Daher führt das ex lege Ausscheiden zu derselben Nachversteuerungspflicht wie das Ausscheiden zB aufgrund des Wegfalls der ausreichenden finanziellen Verbindung; eine Kürzung des Nachversteuerungsbetrages um die während der Gruppenzugehörigkeit nicht steuerwirksam vorgenommenen Teilwertabschreibungen kommt daher in diesen Fällen nicht in Betracht.

1095

Eine Kürzung des Nachversteuerungsbetrages bei Untergang eines ausländischen Gruppenmitglieds setzt einen tatsächlichen und endgültigen Vermögensverlust voraus. Im Falle einer Liquidation ist ein formeller Auflösungsbeschluss erforderlich. Ob der Vermögensverlust tatsächlich und endgültig ist, ist im Zeitpunkt des Abschlusses der Liquidation zu beurteilen. Dabei ist eine Liquidationsschlussbilanz vorzulegen, das zur Verteilung an die Gesellschafter gelangende Restvermögen ist zu berücksichtigen. Diese Grundsätze gelten entsprechend auch für die Insolvenz eines ausländischen Gruppenmitglieds, sofern die ausländische Insolvenz einer österreichischen Insolvenz vergleichbar ist.

Es ist davon auszugehen, dass das ausländische Gruppenmitglied bei Abschluss der Liquidation aus der Unternehmensgruppe ausscheidet. Zu diesem Zeitpunkt ist auch der Nachversteuerungsbetrag um die während der Gruppenzugehörigkeit nicht steuerwirksamen Teilwertabschreibungen zu kürzen.

1096

Dem tatsächlichen Ausscheiden aus der Unternehmensgruppe ist ein wirtschaftliches Ausscheiden (wirtschaftliche Aushöhlung des ausländischen Gruppenmitgliedes unter Weiterführung als „Mantelgesellschaft“) gleichzuhalten. Ein ausländisches Gruppenmitglied scheidet wirtschaftlich aus der Unternehmensgruppe aus, wenn nach dem Gesamtbild der Verhältnisse keine Vergleichbarkeit im Sinne des § 4 Z 1 lit. c UmgrStG mehr gegeben ist. Dies ist der Fall, wenn beim ausländischen Gruppenmitglied im Vergleich zum Jahr der Verlustentstehung eine qualifizierte Umfangsminderung der in Frage kommenden betriebswirtschaftlichen Kriterien um 75% nach dem Gesamtbild der Verhältnisse unter Beachtung der unternehmens- und branchenbezogenen Umstände vorliegt (vgl. UmgrStR 2002 Rz 222). Wurden Verluste eines ausländischen Gruppenmitglieds in der Unternehmensgruppe berücksichtigt, ist daher eine permanente Betrachtung der Veränderung dieser Kriterien im Verhältnis zum Jahr der Verlustentstehung vorzunehmen. Ist beim ausländischen Gruppenmitglied im Vergleich zum Jahr der Verlustentstehung eine qualifizierte Umfangsminderung eingetreten, scheidet das ausländische Gruppenmitglied im Hinblick auf das Jahr der Verlustentstehung und alle vorhergehenden Jahre wirtschaftlich aus der Gruppe aus. Dementsprechend hat eine Nachversteuerung der im betroffenen Jahr und allen vorhergehenden Jahren zugerechneten Verluste zu erfolgen.

Beispiel:

Der Gruppenträger ist am ausländischen Gruppenmitglied I-AG zu 100% beteiligt und bekommt von diesem in den Jahren 01 bis 05 Verluste zugerechnet. Im Jahr 06 verkauft die I-AG ihren gesamten Betrieb an eine konzernzugehörige Gesellschaft, die Ausschüttung des Veräußerungsgewinnes ist gemäß § 10 Abs. 1 Z 7 iVm Abs. 2 KStG 1988 beim Gruppenträger steuerfrei. Da es in Folge des Verkaufs des gesamten Betriebes im Vergleich zu den Jahren der Verlustentstehung zu einer qualifizierten Umfangsminderung (nämlich um 100%) kommt, scheidet die I-AG im Jahr 06 im Hinblick auf sämtliche Jahre 01 bis 05 aus der Unternehmensgruppe aus. Im Jahr 06 werden beim Gruppenträger daher die in den Jahren 01 bis 05 von der I-AG zugerechneten Verluste beim Gruppenträger gewinnerhöhend angesetzt.

Es bestehen keine Bedenken, für Zwecke der Gruppenbesteuerung nicht von einem wirtschaftlichen Ausscheiden auszugehen, wenn in den Jahren 2020 und 2021 ausschließlich aufgrund der COVID-19-Pandemie vorübergehend eine qualifizierte Umfangsminderung im Hinblick auf das Jahr der Verlustentstehung vorliegt.

Das wirtschaftliche Ausscheiden ergänzt das tatsächliche Ausscheiden. Liegt daher eine Fallkonstellation des tatsächlichen Ausscheidens vor, wie insbesondere bei Eintritt des ausländischen Gruppenmitglieds in die Liquidation, kommen die diesbezüglichen Besteuerungs- und Nachversteuerungsregeln zur Anwendung. Ein wirtschaftliches Ausscheiden ist daher im Liquidationszeitraum ausgeschlossen.

1097

Da für die Nachversteuerung eine periodenbezogene Betrachtung anzustellen ist, kann es auch zu einem wirtschaftlichen Ausscheiden des ausländischen Gruppenmitglieds im Hinblick auf einzelne Jahre der Verlustentstehung kommen. Dies ändert aber nichts daran, dass das Gruppenmitglied weiterhin in der Gruppe verbleibt und künftige Verluste wieder zugerechnet werden können.

Beispiel:

Der Gruppenträger ist am ausländischen Gruppenmitglied I-AG zu 100% beteiligt und bekommt von diesem in den Jahren 01 bis 05 Verluste zugerechnet. Die Verluste sowie die maßgeblichen betriebswirtschaftlichen Parameter der I-AG in den Jahren 01 bis 06 betragen:

| Jahr | Verlust | Parameter | Absinken aus Sicht des Jahres | ||||

| 02 | 03 | 04 | 05 | 06 | |||

| 01 | -100 | 300 | 6,67%[= (300-280)/300] | 36,67% | 66,67% | 76% | |

| 02 | -200 | 280 | 32,14% | 64,29% | 74,29% | 82,14% | |

| 03 | -200 | 190 | 47,37% | 62,11% | 70% | ||

| 04 | -100 | 100 | 28% | 50% | |||

| 05 | -150 | 72 | 37,5% | ||||

| 06 | -150 | 50 | |||||

Im Jahr 05 scheidet die I-AG im Hinblick auf die im Jahr 01 erzielten Verluste, im Jahr 06 im Hinblick auf die im Jahr 02 erzielten Verluste aus der Unternehmensgruppe aus. Daher werden beim Gruppenträger im Jahr 05 nachzuversteuernde Verluste in Höhe von 100 und im Jahr 06 in Höhe von 200 gewinnerhöhend angesetzt.

1098

Tatsächliche und endgültige Vermögensverluste sollen mittels Kürzung des Nachversteuerungsbetrages um die während der Gruppenzugehörigkeit nicht steuerwirksamen Teilwertabschreibungen (siehe Rz 1094 f) berücksichtigt werden. Finden die nicht steuerwirksamen Teilwertabschreibungen in Folge eines früheren wirtschaftlichen Ausscheidens keine Deckung im Nachversteuerungsbetrag, stellt der endgültige Vermögensverlust ein rückwirkendes Ereignis im Sinne des § 295a BAO dar, sodass auch in früheren Jahren nachversteuerte Beträge gekürzt werden können.

Beispiel:

Der Gruppenträger ist am ausländischen Gruppenmitglied I-AG zu 100% beteiligt, der steuerliche Buchwert der Beteiligung zum Zeitpunkt der Gruppenbildung beträgt 700. Im Jahr 01 bekommt der Gruppenträger Verluste in Höhe von 500, in den Jahren 02 bis 05 Verluste in Höhe von je 100 von der I-AG zugerechnet. Im Jahr 05 scheidet die I-AG im Hinblick auf die im Jahr 01 erzielten Verluste aus der Unternehmensgruppe aus, es kommt zur Nachversteuerung. Im Jahr 06 wird die I-AG liquidiert, das zur Verteilung kommende Restvermögen hat einen Wert von 100.

Im Jahr 06 werden die bislang noch nicht nachversteuerten Verluste der Jahre 02 bis 05 beim Gruppenträger gewinnerhöhend angesetzt (in Summe 400). Die während der Gruppenzugehörigkeit nicht steuerwirksamen Teilwertabschreibungen betragen 600 (Buchwert in Höhe von 700 – erhaltenes Restvermögen im Wert von 100). Davon sind 400 im Jahr 06 zu berücksichtigen; die verbleibenden 200 kürzen über § 295a BAO den im Jahr 05 nachzuversteuernden Betrag. Somit sind im Jahr 05 300 nachzuversteuern (nachzuversteuernde Verluste in Höhe von 500 abzüglich verbleibende, nicht steuerwirksame Teilwertabschreibungen in Höhe von 200).

1099

Der Vergleichsmaßstab für das wirtschaftliche Ausscheiden liegt in der Vergangenheit. Daher kann es sehr wohl zu einem wirtschaftlichen Ausscheiden eines ausländischen Gruppenmitgliedes im Hinblick auf Jahre, die vor dem 30. Juni 2009 (siehe § 26c Z 16 lit. a KStG 1988) geendet haben, kommen.

15.6.6.6 Unbeschränkt steuerpflichtige ausländische Gruppenmitglieder

1100

Verlegt ein beschränkt steuerpflichtiges ausländisches Gruppenmitglied die Geschäftsleitung in das Inland und wird als doppelansässige Körperschaft unbeschränkt steuerpflichtig, kommt es – wenn die Verlegung nicht zum Jahresende erfolgt – nach allgemeinem Steuerrecht in diesem Kalenderjahr zu zwei getrennten Ermittlungsperioden. Bis zur Verlegung hat nur eine Verlustverrechnung iSd § 9 Abs. 6 Z 6 KStG 1988 Platz zu greifen, in der Folge eine Einkommensermittlung iSd § 7 Abs. 3 KStG 1988.

Der Wechsel zur unbeschränkten Steuerpflicht bedeutet ein „Ausscheiden“ aus der nicht unbeschränkten Steuerpflicht und führt daher zur Nacherfassung der im Zeitpunkt des Wechsels noch offenen Verluste bei der beteiligten Körperschaft bzw. dem Gruppenträger. Denn die anteilig zugerechneten ausländischen Verluste sollen das Gruppenergebnis nicht endgültig reduzieren.

1101

Ab dem Wechsel in die unbeschränkte Steuerpflicht werden sowohl die Gewinne als auch die Verluste des Gruppenmitglieds voll zugerechnet (soweit ein Besteuerungsrecht der Republik Österreich nach DBA-Grundsätzen besteht). Bleibt die finanzielle Verbindung dauerhaft bestehen, soll aber im Hinblick auf § 9 Abs. 5 KStG 1988 die Mindestdauer nicht neu zu laufen beginnen (siehe Rz 1593 ff).

1102

Unabhängig davon, ob die Körperschaft nach dem Wechsel in die unbeschränkte Steuerplicht in- und ausländische oder unverändert nur Einkünfte im ausländischen Sitzstaat erzielt, sind die (vollen) ausländischen Betriebsstättenverluste nach dem nach § 7 Abs. 2 KStG 1988 maßgebenden § 2 Abs. 8 EStG 1988 anzusetzen. Handelt es sich beim ausländischen Betriebsstättenstaat um einen Staat ohne umfassende Amtshilfe, ist die zwingende Nachversteuerung gemäß § 2 Abs. 8 Z 4 EStG 1988 idF AbgÄG 2014 bei der Einkünfteermittlung zu berücksichtigen. Hatte die ausländische Körperschaft bis zum Wechsel auch inländische Einkünfte, unterbleibt die bis dahin getrennte Ermittlung der in- und ausländischen Einkünfte, es gilt § 7 Abs. 3 KStG 1988.

15.6.7 Einkommen des Gruppenträgers und Gruppeneinkommen

1103

Nach § 9 Abs. 6 Z 2 KStG 1988 gilt als Ergebnis des Gruppenträgers das Einkommen mit der Maßgabe, dass Sonderausgaben erst vom zusammengefassten Ergebnis abzuziehen sind. Auch der Gruppenträger hat daher zunächst individuell nach § 7 KStG 1988 (daher sind zB § 2 Abs. 2a erster Teilstrich oder § 2 Abs. 8 EStG 1988 anzuwenden) sein „eigenes“ Einkommen zu ermitteln. Das eigene Einkommen des Gruppenträgers entspricht somit dem Gesamtbetrag der Einkünfte unter Berücksichtigung von betriebsbezogenen Schwebeverlusten und gemäß § 2 Abs. 8 EStG 1988 nachzuversteuernden Auslandsverlusten. Die Sonderausgaben – wie insbesondere vortragsfähige Verluste oder Spenden- sind nicht vom „eigenen Einkommen“ des Gruppenträgers, sondern erst vom zusammengefassten Ergebnis der Unternehmensgruppe zu berechnen und abzuziehen.

Soweit Spenden aus dem Betriebsvermögen des Gruppenträgers 10% seines eigenen Gewinnes übersteigen, können diese gemäß § 4a Abs. 1 vierter Satz EStG 1988 nach Maßgabe des § 18 Abs. 1 Z 7 EStG 1988 iVm § 8 Abs. 4 Z 2 KStG 1988 als Sonderausgabe abgezogen werden. Der Abzug als Sonderausgabe ist gemäß § 18 Abs. 1 Z 7 EStG 1988 allerdings mit 10% des zusammengefassten Ergebnisses der Unternehmensgruppe – unter Einbeziehung der bereits als Betriebsausgaben auf Ebene des Gruppenträgers sowie der Gruppenmitglieder berücksichtigten Spenden – begrenzt.

Beispiel:

Der Gewinn des Gruppenträgers A GmbH vor Abzug der Spenden aus dem Betriebsvermögen beträgt 100.000 Euro. Der Gewinn des Gruppenmitgliedes B GmbH vor Abzug der Spenden aus dem Betriebsvermögen beträgt ebenfalls 100.000 Euro. Der Gruppenträger spendet 20.000 Euro; das Gruppenmitglied 5.000 Euro. Gemäß § 4a Abs. 1 EStG 1988 können sowohl auf Ebene des Gruppenträgers als auch des Gruppenmitglieds jeweils max. 10.000 Euro als Betriebsausgabe geltend gemacht werden. Unter Berücksichtigung dieser Höchstgrenze beträgt das eigene Einkommen des Gruppenträgers 90.000 Euro, jenes des Gruppenmitglieds 95.000 Euro; das zusammengefasste Ergebnis der Unternehmensgruppe vor Abzug der Sonderausgaben beträgt somit 185.000 Euro. Neben den als Betriebsausgabe abzugsfähigen Spenden des Gruppenträgers iHv 10.000 Euro und jenen des Gruppenmitglieds iHv 5.000 Euro können zusätzlich Spenden in Höhe von 3.500 Euro als Sonderausgaben des Gruppenträgers gemäß § 18 Abs. 1 Z 7 EStG 1988 iVm § 8 Abs. 4 Z 2 KStG 1988 berücksichtigt werden (insgesamt 18.500 Euro).

Der Verlustabzug vom zusammengefassten Ergebnis auf Ebene des Gruppenträgers ist der Anwendung der 75%-Verwertungsgrenze für zuzurechnende Verluste ausländischer Gruppenmitglieder (siehe dazu Rz 1084) nachgelagert, weil für diese das „eigene Einkommen“ des Gruppenträgers maßgeblich ist. Das „eigene Einkommen“ des Gruppenträgers wird für Zwecke der 75%-Verwertungsgrenze auch nicht durch Nachversteuerungsbeträge aufgrund zugerechneter Verluste ausländischer Gruppenmitglieder erhöht; diese gehen gesondert in das zusammengefasste Gruppenergebnis ein.

1104

Für den Gruppenträger haben die Begriffe Vor- und Außergruppenverluste keine Bedeutung (zur Bedeutung bei unbeschränkt steuerpflichtigen Gruppenmitgliedern siehe Rz 1071). Er kann somit seine gesamten vortragsfähigen Verluste – also auch die vor der Gruppenbildung entstandenen oder ihm umgründungsbedingt zugekommenen Verluste – mit dem zusammengefassten Gruppenergebnis verrechnen. Im Unterschied zu den unbeschränkt steuerpflichtigen Gruppenmitgliedern (siehe dazu Rz 1060) ist der Gruppenträger allerdings an die 75%-Vortragsgrenze nach § 8 Abs. 4 Z 2 lit. a KStG 1988 gebunden.

Beispiel:

Der Gruppenträger erzielt im Jahr 01 einen Gewinn von 100.000 und verfügt über Verlustvorträge von 150.000. In der Gruppe sind zwei 100-prozentige unbeschränkt steuerpflichtige Tochtergesellschaften vereinigt. Gruppenmitglied 1 erzielt in 01 ein Einkommen von 60.000, Gruppenmitglied 2 ein solches von -70.000. Das Gesamteinkommen 01 ermittelt sich durch die Saldierung von +100.000, +60.000 und -70.000 = +90.000, sodass sich nach Abzug der Sonderausgaben vom zusammengefassten Ergebnis unter Berücksichtigung der 75%-Vortragsgrenze ein steuerpflichtiges Gruppeneinkommen von 22.500 ergibt. Beim Gruppenträger verbleiben Verlustvorträge in Höhe von 82.500 (150.000 – 67.500).

Soweit im zusammengefassten Gruppenergebnis Gewinne/Beträge iSd § 8 Abs. 4 Z 2 lit. b KStG 1988 (siehe Rz 992b) enthalten sind, kommt die 75%-Vortragsgrenze allerdings nicht zur Anwendung (zB für Nachversteuerungsbeträge, Entstrickungsbeträge):

- Die Ausnahme für im zusammengefassten Gruppenergebnis enthaltene Nachversteuerungsbeträge von der 75%-Vortragsgrenze gemäß § 8 Abs. 4 Z 2 lit. b fünfter Teilstrich KStG 1988 ist ab der Veranlagung für das Kalenderjahr 2015 anzuwenden (siehe § 26c Z 44 KStG 1988).

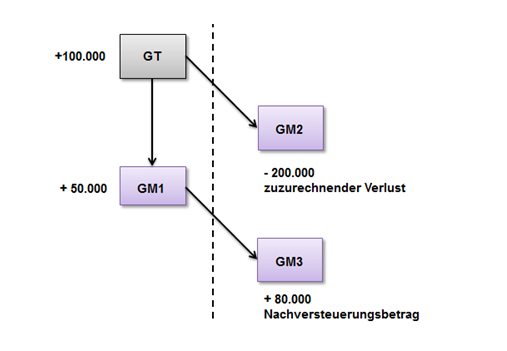

Beispiel:

Eine Unternehmensgruppe besteht aus dem inländischen Gruppenträger GT, dem inländischen Gruppenmitglied GM1 sowie den ausländischen Gruppenmitgliedern GM2 und GM3. Sämtliche Gruppenkörperschaften bilanzieren zum 31.12. Das eigene Einkommen von GT beträgt zum 31.12.2015 100.000, das eigene Einkommen von GM1 50.000, der Verlust von GM2 beträgt nach ausländischem Recht 250.000, umgerechnet auf inländisches Recht 200.000; der zuzurechnende Verlust von GM2 beträgt somit 200.000. Beim GM3 liegt ein Nachversteuerungsbetrag in Höhe von 80.000 vor. Der Gruppenträger verfügt über vortragsfähige Verluste aus Vorjahren in Höhe von 500.000.

Die Summe der eigenen Einkommen des Gruppenträgers und des inländischen Gruppenmitglieds beträgt 150.000. Der zuzurechnende ausländische Verlust (200.000) kann nur im Ausmaß von 75% der Summe der eigenen Einkommen, somit in Höhe von 112.500 (75% von 150.000), im laufenden Jahr berücksichtigt werden. Das zusammengefasste Gruppenergebnis setzt sich aus der Summe der eigenen Einkommen der unbeschränkt steuerpflichtigen Gruppenkörperschaften in Höhe von 150.000, dem zu berücksichtigenden Verlust von GM2 in Höhe von -112.500 sowie dem Nachversteuerungsbetrag von GM3 in Höhe von 80.000 zusammen und beträgt somit 117.500. Vom zusammengefassten Gruppenergebnis können Verlustvorträge abgezogen werden. An Verlusten können daher 80.000 vom Nachversteuerungsbetrag abgezogen werden, weil die 75%-Vortragsgrenze gemäß § 8 Abs. 4 Z 2 lit. b KStG 1988 insoweit nicht zur Anwendung kommt, und weitere 28.125 vom Restbetrag unter Berücksichtigung der 75%-Vortragsgrenze abgezogen werden. Das Gruppeneinkommen beträgt somit 9.375. Der nicht berücksichtigbare Verlust von GM2 in Höhe von 87.500 geht in den Verlustvortrag des Gruppenträgers. Der Verlustvortrag des Gruppenträgers nach der Gruppenveranlagung 2015 beträgt 479.375 (500.000 – 108.125 + 87.500).

- Die Ausnahme für im zusammengefassten Ergebnis enthaltene Entstrickungsbeträge gemäß § 6 Z 6 EStG 1988 von der 75%-Vortragsgrenze gemäß § 8 Abs. 4 Z 2 lit. b sechster Teilstrich KStG 1988 ist ab der Veranlagung 2016 anzuwenden (siehe Rz 1150g).

Die Ausnahme für Liquidationsgewinne von der 75%-Vortragsgrenze gemäß § 8 Abs. 4 Z 2 lit. b vierter Teilstrich KStG 1988 ist im Rahmen der Gruppenbesteuerung nicht relevant, weil der Eintritt des Gruppenträgers in Liquidation die Beendigung der Unternehmensgruppe bewirkt (vgl. VwGH 26.11.2014, 2011/13/0008; für bis zum 6.7.2015 verwirklichte Auflösungstatbestände eines Gruppenträgers siehe aber Rz 1591a) und Abwicklungsergebnisse von Gruppenmitgliedern nicht zugerechnet werden können (vgl. VwGH 4.9.2019, Ro 2017/13/0009-6, Ro 2017/13/0010; für bis zum 30.09.2019 verwirklichte Auflösungstatbestände eines Gruppenmitglieds siehe aber Rz 1591b).

1105

Ist das Gesamteinkommen der Unternehmensgruppe negativ (Verlust), geht dieses in den Verlustvortrag des Gruppenträgers ein. Aufgrund der 75%-Verwertungsgrenze nicht berücksichtigbare Verluste ausländischer Gruppenmitglieder gehen ebenfalls in den Verlustvortrag des Gruppenträgers ein (siehe Rz 1084).